万が一・相続のこと

『団信』を民間保険でカバーしてみる【東京:練馬 埼玉:草加の保険代理店 サンクフル・アイ】

前回、住宅ローンを銀行で借りた時に付いてくる『団信』について書きました。

ブログの筆者も参考資料として各銀行が出しいている住宅ローンの団信を見たのですが、条件さえ合えば住宅ローンが免除になるという項目がどんどん増えているなと思います。万が一大病を患った場合に住宅ローンの支払いが無くなるのは、家計が助かるかと思います。

前回の続きで、その住宅ローンを民間保険でカバーはできるのかといった点です。

実は条件しだいでは民間保険でもカバーをすることが可能です。条件はいくつかございますが、こういった場合はもしかしたら民間保険のほうが保険料などのメリットが出るかも・・・といったケースをご紹介致します。

民間保険で契約する際の住宅ローンは『フラット35』であること

前回のブログで、変動金利の団信は金利に含まれているため強制加入で、住宅金融支援機構の住宅ローン『フラット35』の機構団信は任意ということをブログで書きました。

民間保険で住宅ローンの代わりで契約をする際は、任意で契約をするフラット35の機構団信を代わりに使うことで、メリットを最大限に活かせると思います。団信強制加入の変動金利でもできないわけではないですが、3大疾病特約などオプションを付けた団信の場合その点も考慮する必要があるため、あまりメリットが出ないかと思います。

団信の代わりに『収入保障保険』に加入

民間保険に収入保障保険と称して販売されている保険があります。保険会社によって保障範囲が様々ですが、総称して言えるのが保険金が『一時払』か『月払』のどちらかでもらえるといった点です。

万が一亡くなってしまった場合、遺族に支払われる保険、定期保険や終身保険などが該当しますが、特約をつけない限り一時払で保険金を支払います。それが特約を付けずに月払で保険金がもらえる保険となっております。

収入保障保険の特徴は、年数が経つと保障期間に応じて保険金を受け取れる総額が下がります。この点は定期保険と比べてみると保障が弱いように見えます。その代わり保険料が定期保険と比べると約2分の1~3分の1安く加入できます。

タバコを吸わない方には保険料の割引も!

民間保険の中には、タバコを吸わない方の特典で保険料の割引をする保険商品もあります。タバコの喫煙以外にも、特定の健康状態を満たすと保険料が割引になる場合があります。

各保険会社商品ラインナップが違いますので、詳しくは保険会社か各生命保険取扱代理店へお問い合わせをしてみてください。

いかがでしたでしょうか。

おさらいをしますと、団信の代わりに民間保険を使うメリットを活かす場合には・・・

- フラット35の機構団信であること(機構団信は任意契約)

- 若ければ若いほど民間保険の保険料が安く契約ができる

- タバコを吸わない方は保険料が安くなる可能性も!

といった形です。この形にあてはまらなくても、ライフプランを見直すことで保険料を軽減することはできます。

- 住宅ローンを団信でカバーしているにも関わらず、その部分も含めて生命保険の契約をしている

- ライフプランに合っていない生命保険契約をしている方

- 勧められた保険が10年満期などの更新型や一生涯の保障だけど長く契約をしていてどんな保険か分からなくなっている方

は、住宅ローンより生命保険を見直すことで、もしかしたら保険料を軽減することができるかもしれません。

住宅ローンは人それぞれですが、場合によっては30年以上の長い付き合いになります。その中でも団体信用生命保険は万が一の時に役に立ちますし、条件次第では民間保険でカバーをしたほうがメリットが出る方もいらっしゃいます。

住宅ローンを組む前に金利の安さも大事ですが、団信のことも少しは考慮をするといいかと思います。

『団信から見る』働けなくなったら住宅ローンの返済はどうする?【東京:練馬 埼玉:草加の保険代理店 サンクフル・アイ】

このブログをご覧のみなさんは現在持ち家でしょうか?

もし持ち家なら現在住宅ローンの返済中でしょうか?

今回は、住宅ローンに付いている生命保険『団体信用生命保険』関連のことについて書いていこうと思います。

併せて、団体信用生命保険に付いている特約についても触れていこうと思います。

近年、万が一債務者が死亡してしまった場合に住宅ローンが無くなる保障以外にも、がんなどで長期間就業不能となってしまったなどで住宅ローン返済が軽減もしくは無くなるといった保障が付けられるものが各金融機関で提供されております。

よく考えて特約を付けないと、住宅ローン返済に大きく影響を及ぼします。

住宅ローンのことにもアドバイスができる保険代理店ですので、その利点を活かして書いていこうと思います。

そもそも団体信用生命保険とは

団体信用生命保険(以下:団信)は、前述の通り、債務者が万が一死亡をしてしまった場合に、住宅ローンが無くなるという保険です。

団信は、銀行や信用金庫などが提供している住宅ローンについては、住宅ローンに組み込まれている事が多く無料といった形です。

しかし、住宅金融支援機構のフラット35(以下:機構団信)で名前が浸透している長期固定金利住宅ローンについては保険料がかかり、実際に目に見える形です。

保険料については住宅ローンを借りた初年度が一番高く、次年度より徐々に下がっていきます。ちなみに、初年度の現在の住宅金融支援機構で提供している団信は、住宅ローンの残高の0.358%となっております。そこから毎年減額していきます。

団信の加入は絶対必要か?

団体信用生命保険は、金融機関で入る住宅ローンは強制加入がほとんどです。住宅ローン審査が通らない理由の一つとして、団信に加入できないからという理由から取れるように、強制的な加入になります。

団信に入れない方でも、条件を緩和して加入することができる団信もあります。『ワイド団信』と呼ばれるものが該当します。

ただし、この団信の加入だと金利の上乗せが発生します。各金融機関を見ていると0.3%が主流でしょうか。

機構団信につきましては任意加入となっております。すなわち団信なしで住宅ローンを組むことが可能です。しかしながら万が一何かあった場合に保障がないといった不安要素は出てきますので、やはり任意といえど加入検討はする必要はあるかと思います。

強制でも任意でも、万が一に備えて、結果的には加入になるのではないでしょうか。

団信の特約について

よく、3大疾病や8大疾病など、特定の病気になると住宅ローンの支払いが免除となる特約がございます。

代表的な病気というとがんや心筋梗塞・脳卒中などです。所定の条件さえ満たせは住宅ローンの支払いが免除になります。

また、各金融機関が指定している病気になってしまった場合、住宅ローンの支払いが減額になったり、その病気が原因で長い期間働けなくなったりした場合、住宅ローン支払いが免除になるなどといった措置も取らているところもあります。

しかしながら、この特約を付けると金利に上乗せ、機構団信の場合ですと支払保険料が増えることになります。この点は保障が追加されると保険料が増える民間の保険と同じです。

いかがでしたでしょうか。

最近は住宅ローン債務者が万が一死亡してしまった時だけでなく、特定の病気に長期間治療を要し、就業不能となってしまった場合でも住宅ローンの支払い免除という団信も出てきております。各金融機関で内容も違いますので、実際住宅ローンを組まれるときは担当者へご相談するといいでしょう。

最後に、実際金利を上乗せした場合の返済月額を計算をしてみましょう。

以下の条件で計算してみます。

- 借入金額3,000万円

- 金利1%

- 上乗せ0.3%

- 返済期間35年

- 元利均等方式

- 計算しやすいように今回あえて『長期固定金利』 と仮定

金利電卓で計算すると・・・

【上乗せ前】 月:84,685円

【上乗せ後】 月:88,944円

となり、月4,259の差が出ました。35年の場合ですと合計で1,788,780円の開きがあります。

微々たる金利差ではありますが、注意をしないとこれだけ開きが出ます。そしてこれが変動金利で仮に金利が上昇した場合は差が大きくなります。

保障は確かに必要ですが、一度返済するシミュレーションをしてもらうとよろしいかと思います。

実は契約する年齢や必要と思う保障を付けるのは、民間保険でカバーをした方がお得になる場合があります。次回はその点についてブログに書いていこうと思います。

生命保険の『解約返戻金』を上手く活用しましょう【東京:練馬 埼玉:草加の保険代理店 サンクフル・アイ】

生命保険に加入をされている方はとても多く、平成25年の統計(公益財団法人 生命保険文化センター)ですと約8割の方が加入をしているとのことです。

年代別ですと、20歳代で約5割くらい、30歳以降で8割に急上昇するとのことです。

30歳代ですと、結婚し子どもが誕生し、夢が膨らむ反面、万が一の不測のリスクも考えると生命保険に加入するといった動きをされるかと思います。

生命保険は一生涯加入する契約も多く、保険料も長い期間払う必要があります。

場合によっては必要ない生命保険に加入をしているかもしれない方も中にはいらっしゃるかと思います。

生命保険の中には、解約をすると保険料が戻ってくる保険がございます。

今回はこの解約を上手く活用する方法を書いていこうと思います。

ブログ筆者も「なるほど!」と思った活用法、一度ご覧いただければと思います。

解約返戻金を上手く活用できる保険とは?

保険契約を解約した時に自分の手元に戻ってくるお金を『解約返戻金』と言います。

そしてその恩恵を非常に受けやすい保険は『終身保険』と呼ばれるものです。

概要につきましてはこちら(当社HP内)

万が一死亡をした場合に遺族支払われる保険で、保険の保障が一生涯続きます。

保険料の支払いは60歳まで、65歳までと支払う年齢を設定し、契約をする保険です。もちろん、保険料の支払いが完了しても保障は続きます。

ですが、保険料を払っていなくても増えるものがあります。それが『解約返戻金』です。

その解約返戻金がどんどん貯まってきて、結果的には支払った保険料よりも解約返戻金が超えてくる時期がきます。

一言でいうと利益が出るということです。

ただし、加入時期や支払い完了時期などにより、支払い完了と同時にその恩恵を受けられる方・なかなか受けられない方がいらっしゃいます。

年齢が高い方が加入をすると、場合によっては利益が出ないことも想定されるので、保険代理店で解約返戻金のシミュレーションをしてもらうとよろしいかと思います。

また、支払っている途中で解約をすると損をするケースが多いです。

戻ってきた解約返戻金は何に使っても可能ですので、様々な用途に使えます。

では、この解約返戻金を使っての活用法を書いてみようと思います。

教育資金として・・・

子どもの成長に合わせて保険料支払い完了時期を設定し、解約返戻金が保険料支払総額以上にもらえるように設計をするやり方です。

よく『子供の学資保険の代わり』として提案をする保険営業マンもいるので、この方法で加入されているお父様・お母様もいらっしゃるのではないでしょうか?

定年後の旅行やセカンドライフの資金として・・・

先ほども書きましたが使い方は自由ですので、定年した時に自分のご褒美として旅行に行ったり、セカンドライフの資金に充てたりと、いろんな用途に使えます。ですので次のような使い方もできます。

家のリフォーム資金の準備金として・・・

これは自分もなるほど!と思った話です。大きなリフォームをするであろう時期に合わせて支払い完了年齢を設定し、実際リフォームをする時に解約をするというやり方です。

分譲マンションでは共有部分の修繕では修繕積立金として支払っていますが、戸建ての場合は内装も含め、そのような資金は自分で貯めないといけないので、家を長持ちさせるためにもリフォームをする資金も視野に入れないといけません。

保険契約はあくまで「貯金」として考え、万が一その方が亡くなっても保険金が一時金として出ますので、解約のタイミングさえ間違えなければ支払った保険料以上に戻ってきます。

実際、このことをハウスメーカーやリフォーム業者の方に話したところ、リフォームの資金調達方法の1つに入れられるのではないかと興味を示してくれました。

家のリフォームは決して安くはありません。家を建てればいつかはやってくる「経年劣化」に対応するためにも、上手く生命名保険を利用してみてはいかがでしょうか?

いかがでしたでしょうか?生命保険でも「貯蓄性の高い」と言われている終身保険。この解約返戻金を上手く利用することによって保険料以上にお金が戻ってくるので、貯蓄性が高いと言われる所以がお分かりいただけたかと思います。

しかしながら、このブログを書いているこの時代は「マイナス金利」の時代です。この影響で貯蓄性の高い終身保険や個人年金保険が一時販売停止や保険料の値上げなどの影響を受けております。

もしこの活用法を実践してみようかなと思ったら、もしかしたら今のうちなのかもしれません。

将来に向けての資産作り、考えてみてはいかがでしょうか?

『脳卒中』と『脳血管疾患』ってどう違うの?【埼玉・草加の保険代理店 サンクフル・アイ】

前回のブログでは心筋梗塞と心疾患の違いについて書きました。

※前回のブログはこちら

この違いを理解することはとても大事なことだと思っていただけたらうれしく思います。

今回は『脳卒中』と『脳血管疾患』との違いです。

前回の『心筋梗塞』と『心疾患』との違いと同様に、このことも理解しておくと、万が一の時に保険金支払いの対象となるかどうかの目安が分かるかと思います。

引き続きご覧いただければと思います。

『脳血管疾患』 『脳卒中』とは

脳血管疾患とは文字通り、脳の血管のトラブルにより脳細胞が破壊されてしまうという病気の総称です。前回ブログで書いた『心疾患』と似たような立ち位置です。

おもな脳血管疾患には・・・

- 出血性脳血管疾患 (脳出血 くも膜下出血)

- 虚血性脳血管疾患 (脳梗塞など)

と2つに分類されます。これらを総称して脳卒中と呼びます。

脳血管疾患と脳卒中の違いはそれほど違いはありませんが、脳卒中に該当しない脳血管の病気は脳血管疾患になります。

※参考資料

全国健康保険協会(参考にしたサイトはこちら)

一過性虚血発作(TIA)とは

みなさんは一過性虚血発作(TIA)をご存知でしょうか?

この病気を簡単に説明をすると、「脳梗塞の前触れ」の病気とも言われています。ですので、虚血性脳血管疾患の1つと言われています。

この病気、症状としてはこのようなことが出てきます

- 言葉が出なかったりろれつが回らなくなる

- 口が閉まらずよだれが垂れる

- 手足の片方がしびれる

- 目の片方が見えにくかったり、モノが二重に見える

などです。そしてこれらの症状が通常5分以内に治まる点です。

この症状を長期間放置してしまうと、脳梗塞になる確率が高くなると言われています。

某女性芸能人もこの病気で緊急搬送されました。脳血管疾患では短期間で退院できたのはこの一過性虚血発作(TIA)の段階で家族が症状に気がついたからと言われています。

「おかしいな」と違和感を感じたら脳の検査も視野に入れることも大切だと思います。

もしこうなったてしまった場合、保険では保障されるか、気になるかと思います。

実はこの一過性虚血発作(TIA)は、約款で記載されていない場合があります。この状態でも保障を受けたい場合は、もしかしたら保険の見直しが必要なのかもしれませんね。

気になる方は加入している、もしくは加入する保険の約款を見てみることをお勧めします。

今回は脳血管疾患と脳卒中について書いてみました。

それほど違いはないですが、細かく見るとちょっとした違いも見えてくるかと思います。

心疾患・心筋梗塞と同様、脳血管疾患や脳卒中も生活習慣からくる病気ですので、正しい知識を身につけて、病気にならないような生活を送ることが大事だと思います。

『心筋梗塞』と『心疾患』ってどう違うの?【埼玉・草加の保険代理店 サンクフル・アイ】

このブログをご覧いただいている方で『生命保険』と名のつくものに加入している方は多いと思います。

その生命保険の加入に『心筋梗塞』に対して何らかの保障は入ってはいるでしょうか?

例えば・・・

●3大疾病(がん・心筋梗塞・脳卒中)払込免除

●3大疾病(がん・心筋梗塞・脳卒中)入院日数無制限

などです。

今回は、もし保障内容に『心筋梗塞』と言う項目が書かれていたら、もしかしたら保険の見直しをしたほうがいいかも・・・というブログを書いていこうと思います。

心筋梗塞って何?

心臓の筋肉細胞に酸素や栄養を供給している血管に閉塞や狭窄などが起き血液の流量が下がることにより、心筋が虚血状態になり壊死してしまった状態をいいます。

よく「急性心筋梗塞」という名前を耳にしますが、通常はこの状態のことを指すようです。

(参照:Wikipedeia リンクはこちら)

症状としては、通常30分以上続く前胸部の強い胸痛(きょうつう)と絞扼感(こうやくかん)(締めつけられるような感覚)があり、恐怖や不安感をともないます。

部位は前胸部中央、胸全体、頸部(けいぶ)、背部、左腕、上腹部で、付随症状として冷や汗、吐(は)き気(け)・嘔吐(おうと)、呼吸困難があります。

時間は数十分から、24時間以上続くこともあります。

脳梗塞(のうこうそく)や糖尿病がある人や高齢者の場合、まったく痛むことなく発症することがあります。

いつもとようすがちがう場合には、急性心筋梗塞症も念頭におく必要があります。

(参照:コトバンク リンクはこちら)

心筋梗塞は動脈硬化が原因で起こるとも言われております。予防としては食生活や適度の運動、禁煙をすることが挙げられております。

いわば生活習慣病といってもいいかと思います。

普段の生活が原因で心筋梗塞を誘発するようですので、規則正しい生活を心がけたいですね。

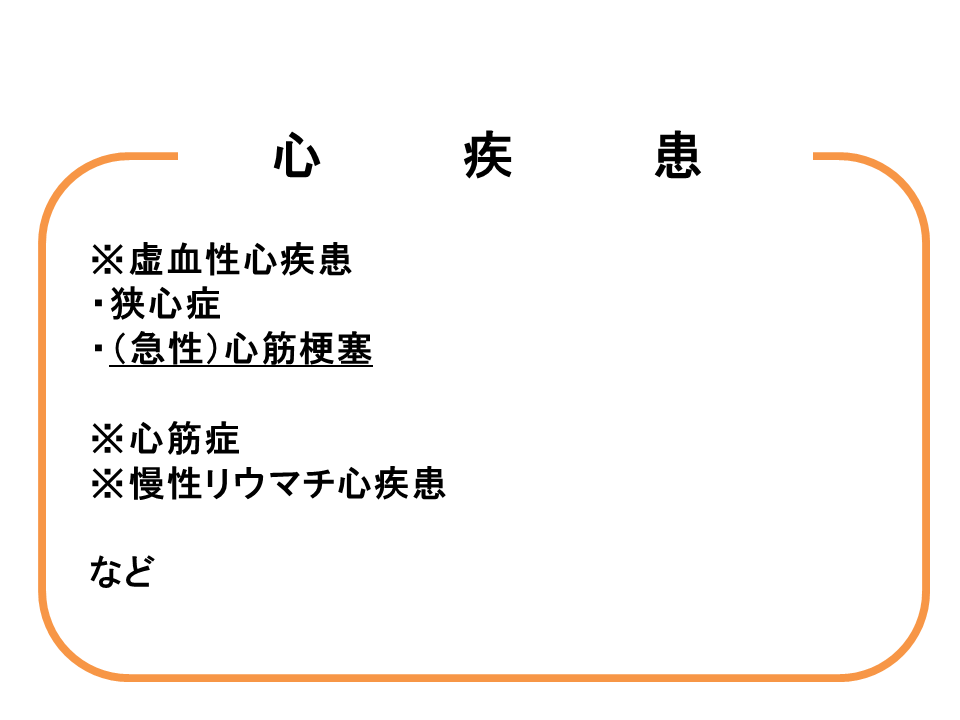

心疾患と心筋梗塞との違いは?

心臓の病で『心疾患』という名前を耳にします。心筋梗塞も同じ心臓の病気です。

ではどう違うのでしょうか?

簡単に図で書くとこのようなカンジになります。

見ていただければわかるとおり、心疾患というカテゴリーの中に心筋梗塞が含まれるといった形です。

・・・ここで気づかれた方もいらっしゃるかと思いますが、もし対象が『心筋梗塞』という書き方をしているのであれば、仮に心筋梗塞ではない『狭心症』という診断結果の場合、心筋梗塞しか保障されない保険でしたら対象外となり、保障対象が心疾患であれば、虚血性心疾患の1つである『狭心症』は含まれるということになります。

心筋梗塞はピンポイント、心疾患は幅広く保障。この差は非常に大きいです。

狭心症はよく心筋梗塞の一歩手前の症状とも言われています。そのため狭心症は心筋梗塞よりも患者数が多いとも言われています。

保険会社によっては心疾患のカテゴリーにあっても保障対象外となっている疾患もありますが、心筋梗塞のみの保障しかない保険に加入しているようであれば一度見直してみるのもいいかと思います。

もし見直し方が分からない場合はぜひ当保険代理店のお問い合わせフォームからお気軽にご連絡下さい!!

心疾患同様、同じく見直しが必要かもしれない項目が、3大疾病の1つと言われている『脳卒中』という病です。

次回はこの脳卒中と生命保険の関係性を書いていこうと思います。

団体信用生命保険(団信)ってどんな保険?【埼玉・草加の保険代理店 サンクフル・アイ】

団体信用保険ってご存知ですか?略して『団信』なんて言われていますね。

住宅ローンを組む時に銀行など金融機関からこの保険のことが出てきます。保険って聞くと万が一なにかがあった時に保障を受けるものと思いますが、具体的にどのようなものなのでしょうか?

これから住宅を買う方はぜひ参考にしてくださいね!

団体信用生命保険の保障について

ここで、団体信用生命保険(以下:団信)の保障について書いていきます。

団信は一言で言うと「万が一不慮の事故や病気で大黒柱が亡くなった時の住宅ローン返済を保障するもの」です。一家の大黒柱が住宅ローン返済中に病気や事故で亡くなってしまった場合、遺された家族は住宅ローンの返済をしなくてはいけません。家庭の事情はさまざまですが住宅ローンを返済されている方が収入が1番多いものと思われます。その方がこの世から去ってしまうと収入面でかなりの打撃を受け、このままでは破たんのリスクを招く恐れがあります。

そうならないために住宅ローンを組む時に債務者にこの団信の契約を行います。団信はよく保険料がかからないと言われていますが、民間金融機関が契約するほとんどの団信の保険料は金利に含まれています。

そして団信の加入は通常加入する生命保険同様、健康状態を聞いてきます。健康状態によっては団信の加入ができないので、団信契約が必須な銀行などの住宅ローンは組めないという流れになります。

そうならないために、金利の上乗せで健康状態による引受条件が緩和される「ワイド団信」というものもあります。

さらに金利の上乗せでがんや心筋梗塞・脳卒中の三大疾病や七大疾病によって就業できず、結果ローン返済に支障が出てしまった場合でも、条件しだいで住宅ローン返済の保障を受けられる契約もありますので、詳しいことは団信の取り扱いのある金融機関にお問い合わせ下さい。

長期固定金利『フラット35』の団信とは

長期固定金利の住宅ローンがあります。商品名ですとフラット35といったものになります。この住宅ローンですがこちらも加入することにはなりますが、ここの加入はあくまで「原則」という書き方をしています。加入を勧めてはいますが、必ず入らないと住宅ローンを借りることができないわけではありません。

もちろん団信の加入がないので、万が一債務者が亡くなった時は保障されませんし、借り入れ後思い直して団信に加入をしようとしても借り入れ後は加入不可というのもあるので、慎重な対応をする必要があります。

長期固定金利の団信は、民間の変動金利で加入をする団信と違い、保険料が目で見えるような構造になってます。借入金額や年齢で団信のシュミレーションができますので、一度利用してみてもいいかと思います。

フラット35 機構団信特約料シュミレーションはこちら

機構団信特約の部分は、民間生命保険の保険商品で代用が利く場合があります。借入額や年齢によってはそちらの方が保険料がお得な場合もあるようです。比較するのもアリだと思います。

もちろん当保険代理店でも代用できる保険のご用意はできますので、お気軽にお問い合わせ下さい!

団信と民間生命保険との『違い』

筆者である自分も生命保険の募集人資格を持っておりますので生命保険の提案をさせていただいているのですが、みなさん様々な生命保険に加入している話を聞きます。

そしてこういう話をする方も中にはいます。

「住宅ローンの保険は入っているから保険は必要ないよ!」

もちろんいろいろ考えて必要ないと判断していれば何の問題もありません。実際生命保険が必要ない方も中にはいます。

しかし住宅ローンの債務者に何かあった時って、もし遺された家族がいた場合の生活費や養育費ってどうなってしまうのでしょうか?

債務者の貯蓄だけで遺された家族は問題なく生活できますでしょうか?

遺族年金などの公的保険は受けられるけれど、パートナーが働かなくては生活できないでしょうか?現在働いているけれどさらに働かないと生活ができないでしょうか?

そしてそのパートナーが病気になって動けなくなってしまったら生活費や養育費はどうしますか?

団信は先に説明した通り基本は加入が絶対です。ただしそれだけで十分な保険に加入したと思ってしまうのはちょっとちがうと自分は思います。

ライフプランを考え、それでも保険が必要ないのであれは加入はせず貯蓄や別の物の購入や投資をしてもいいと思います。

団信は住宅ローンに対する保障、保険代理店から入る民間の生命保険は住宅ローン以外で普段の生活で起きる病気やケガ、万が一のことで必要は保障を受けたい時に契約をするというような考え方を持っていただければと思います。

マイホームを持つということが少しでもリスクと思われないよう、団信はあると思っております。

基礎知識を少しでも持ってもらえたら幸いです!

ライフスタイルが変わる時の保険見直し【生命保険(万が一の場合)編】

暦の上ではもう『春』です。

春は出会いと別れを感じ取る一番多い季節ではないでしょうか?

ご入園・ご入学・進学・就職・転勤

送別会や卒業式、入学式や入社式・歓迎会などはもう少し先になるとイベントがたくさん起こり得るのではないでしょうか。

ライフスタイルが変わると取り巻く環境が変わります。そしてそれに掛かってくる授業料等のお金回りも考える必要があるかと思います。

保険関係もそうです。ライフスタイルに合わせてそれに見合った保険料を支払っていくことが大事で、見直すことにより保険料支払いの適正化も図れるものと思います。

今回はいくつかのパートに区切って、特に生命保険を中心に書いていこうと思います。

とりあえず1回目の今回は万が一死亡してしまった時に対しての保険の見直しです。

全員の人に当てはまるわけではないのであくまで参考ということでご覧いただけたらと思います。

※詳しく話を聞きたい方はお問い合わせフォームからお気軽にどうぞ!

子供がご入学・ご入園した時の保険見直し

ご結婚時に保険に加入された方の場合、夫婦2人での保障を掛けているかと思います。

そして子供が産まれた時に『教育費確保』の目的でご加入している保険も、もしかしたらご契約されている方もいらっしゃるかと思います。

そのタイミングで保険加入されている方ですと、子供さんが入園・入学をしている時はある程度時が経っていますし保険契約も何年もされていることと思います。

その時必要と思って契約をした保険、今も必要と思えるでしょうか?例えば、大黒柱として働いている旦那様一本の収入で家計を支え、そして奥様は専業主婦として子育てをしようと生活設計をしていたところ、世帯収入のアップ等で奥様もパートヤ派遣等何らかの職に就いた場合、スタイルによっては旦那様同様に奥様にも万が一に備えての保障を少し考えてみたほうがいい場合があります。

例えば・・・

- 旦那様は休日出勤や出張が多く仕事が多忙で育児や家事はほぼ奥様任せになりがち

- 世帯収入をアップさせないと生活が厳しくなってしまう

- 旦那様が転職をし収入が不安定となったため、奥様との収入の開きがあまりない月がある

という方は、もしかしたら旦那様と同じように奥様にも少し保障を追加しておくといいかもしれません。

・・・かといって旦那様ほど保障を手厚くする必要は無いと筆者は考えます。いろいろなスタイルはありますが、旦那様のほうが働く奥様より収入が多い世帯が多いからです。『主夫』というスタイルが当てはまる世帯ですと奥様にも手厚い保障が必要かもしれません。

では奥様に必要な費用はどの程度必要か?子育てや家事に必要な労働力をお金に換算してみるといいかと思います。

分かりやすいところでいくと『家事代行サービス』を使ったらという仮定を立てて考えてみるといいかと思います。

家事代行サービスの『ベアーズ』という企業が『あなたの家事は月収いくら?』というページを上げています。部屋の広さや家族構成、掃除や洗濯、買い物の頻度や子供さんの送り迎えのことまで、結構事細かく選択していき、結果はメールでお知らせをするサイトです。

あなたの家事は月収いくら?のサイトはこちら

家事代行サービスはまだまだ利用者の方は少ないようですが、子供さんを短時間でも見てもらたり掃除や料理をしてもらえたりと、普段なら奥様に任せきりだったことが奥様が不慮の事故で亡くなってしまい男手一人でだと家事や育児に手が回らない時は、このサービスを使うことになるかもしれません。その負担が大変を思うようであれば、保障を考えてみるのもアリかもしれません。

子供が新社会人になったら・・・

子供が新社会人になった時、生命保険で考えなくてはならないことは『無駄な保障は解約をして保障のスリム化を図る』というところだと思います。

子供が学生だったころは、アルバイト等の収入はあったとしても自立をするには難しく親の仕送りで生計を立てているということがだいたいのパターンだと思います。

ですが、子供が新社会人になれば、自分の収入だけでとりあえずは生計を立てられるようになったのであれば、子供のことを考えて掛けていた自分が無くなった時に保険金が出る部分の保険契約は解約をしてしまっても問題ないと思われます。もし死亡保障を必要とするのであれば、老後に備えての保障や年金等の貯蓄に回していくのもひとつの手だと思います。

死亡時に預金者の銀行口座凍結に備えて、生命保険の非課税枠を使った保険契約を考えてみるのもよろしいかと思います。生活費等、毎月出ていくお金を預金者がすべて出している場合、銀行口座が凍結してしまっては生活費等、出ていくお金支払えない状況となりますので支払が困難となります。

そうならないためにも、死亡保険金受取人を指定できる生命保険であれば、銀行口座凍結をされても問題なく保険金を受け取ることができます。

相続税対策として預金をある程度引き出すことのできる準備をしてみることも大事なことだと思います。

いかがでしたでしょうか?保険は契約をしただけで終わりではないことがお分かりいただいたでしょうか。死亡時の生命保険については、医療保険と比べ保険料が高くつくケースが多いです。特に一生涯保障の終身保険は保障期間が長いため保険料が割高で、分かりやすい例になるかと思います。

だからこそ保障の見直しはライフスタイルが変わる頃合いに一度見直しをすることをお勧めいたします。

もちろん見直しの仕方が分からない場合はお気軽にお問い合わせをいただければ、ご対応致します。

保障を見直しできる限り無駄のない保険契約をし、理に叶った保険契約をしていきましょう。

相続税対策について

前回のブログで相続税の改定について書きました。単純にいうと今年の1月1日より相続税の控除枠が減るため、相続税を支払う対象者が増えるということです。

今回はその相続税を少しでも抑える優遇税制について書こうと思います。

さまざまな対策方法がありますが、代表的な制度をご紹介致します。

(2015年1月現在)

配偶者の税額軽減制度

遺された配偶者の生活を保障するために、相続税を大幅に軽減する制度です。

具体的には配偶者が遺産のうち法定相続分配偶者が取得した財産が法定相続分又は1億6000万円のいずれか大きい金額以下の場合には、配偶者には相続税がかかりません。

(2次相続には使えません。配偶者の税学区軽減制度を利用して一時的に軽減させることはできますが、その配偶者が亡くなった時に遺された子に対して多く相続税が発生する可能性があります。)

小規模宅地の評価額の特例

亡くなった人が事業用や居住用に使っていた宅地を相続したとき、相続税の計算において、その宅地の評価を減額する制度です。今年の1月1日より、330㎡までの居住用宅地は80%まで減額されます。

※上の2つの制度は遺産分割が終わっていることが条件となっています。

相続時精算課税制度

贈与税と相続税を一体化させたような制度で、税務署に申告することによって、子に2,500万円まで無税で贈与できますが、相続時にはその贈与額を相続財産に加えて計算することになります。

他にも生前贈与として贈与税 年110万円の基礎控除枠を利用した方法やお孫さんへ教育資金を1500万円まで提供することによって無税にできる方法もあり、段階を踏んで手続きを行えばかなりの相続税対策にもなります。

保険での相続税対策は?

保険の場合ですが、生命保険で死亡保険金を受け取った場合は基本税金がかかります。

死亡保険金の課税関係の表(Aの方が被保険者で、その方が死亡した場合)

| 保険料の負担者 | 被保険者 | 保険金受取人 | 税金の種類 |

|---|---|---|---|

| B | A | B | 所得税 |

| A | A | B | 相続税 |

| B | A | C | 贈与税 |

と、なりますが、相続税については法定相続人に人数によって控除が適用になります。

計算式は以下の通りとなります。

500万円×法定相続人

もし夫が亡くなって妻と子供2人の計3人の場合、500万円×3人=1500万円が控除枠として使えます。被保険者の方が死亡すると銀行の口座が凍結して容易に預金を引き出せなくなりますので、保険契約というやりかたで保険金受取人を設定すれば保険金を受け取れますので、緊急的に資金が必要になった場合や、亡くなった方の口座で生活費を支払っていた場合には一時金として取得が可能ですので多少不安も和らげることもできるかと思います。

相続は労力と時間を費やします。全員一致すればいいですが、1人でも反対者がいるとそれだけで手続きが進まないこともあります。少しでも円滑に相続を進めるため、生前に自分の意思を書き記す『エンディングノート』という方法も取られている方もいらっしゃいます。

あまり『死』ということをイメージするといいイメージはないですが、遺された方のことを考えてチョットだけ自分の死後、どのようにしてもらいたいかを考えてみてはいかがでしょうか。

あなたも今年から対象者かも?相続税が今年から変わります。

相続税が今年から変更になったのはご存知でしょうか?

相続税って現金や財産を多く持っている人が対象というイメージがあるかと思います。

2015年1月1日より相続税が変わります。

では具体的にどう変わり、どう影響を及ぼすか・・・

そのあたりを書いていこうと思います。

(長くなるのでテーマごとに分けて書いていこうと思います。)

相続税の控除額が減少する

一番のキモとなっている部分かと思います。控除の額が減るというは、実際相続税の対象になっている額から引く金額が少なくなるということです。

実際どのくらい減るかというと・・・

平成26年12月31日まで、「5,000万円+1,000万円×法定相続人の数」

平成27年1月1日以降、「3,000万円+600万円×法定相続人の数」

です。控除金額はこのように変更になります。

例:法定相続人が3人いた場合(法定相続人が全員子供の設定)

平成26年12月31日まで 5,000万円+1,000万円×3人=8000万円

平成27年1月1日以降 3,000万円+600万円×3人=4800万円

となります。控除額が例の場合ですと3200万円の控除額の減少されます。単純にいうと例の場合でいくと、今までは8000万円の資産を持っていても課税対象にはならなかったのに対し、今年から8000万円持っていると課税対象が3200万円発生するという計算になります。

実際いくら相続税を納めるの?

実際配偶者がいる場合等条件により異なりますが、控除額で引けなかった金額から税率とさらに引ける控除額で算出されます。この部分も改定となっております。

1人当たりの実際の課税分は以下の表をもとに計算されます。

【平成26年12月31日までの場合】相続税の速算表

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 3億円以下 | 40% | 1,700万円 |

| 3億円超 | 50% | 4,700万円 |

それがこうなりました。

【平成27年1月1日以後の場合】相続税の速算表

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

資産が多ければ多いほど、控除も増えるところもあるけれど税率も上がるところがあるということです。

ちなみに上の例で3200万円分の課税となった場合、1人当たり1月1日から以下の通りとなります。

3200万円÷3≒1066万円

1066万円×15%-50万円≒109万円

今までゼロだった相続税が約110万円かかる計算となりました。かなりザックリとした計算ではございますが、控除額が違うとこれだけ違うといった計算となります。

これを見て『自分は関係ないし・・・』と思う人もいるかもしれません。実際関係ない人もいるのは確かではあります。しかしながら東京の例ですと今までだと4%の確率でこの相続税の課税対象者となっていた方が10%以上の人が納税者となる可能性があるということを言っている専門家の方もいらっしゃいます。

改正されて自分が納税者となってしまう前に、様々な対策を打つ必要があるのではないでしょうか。

次回のブログはその点を書いていこうと思います。

.png)