住宅ローンのこと

団体信用保険(団信)の審査通過に不安を感じたら、一度試してみた方がいいこと【保険・住宅ローンのトータルプランナー サンクフル・アイ】

住宅ローンの本審査を通過をさせる1つの条件として、『団体信用生命保険の加入』というのがあります。

団体信用生命保険(以下:団信)は、住宅ローンの債務者が万が一お亡くなりとなってしまった場合、住宅ローンの返済が免除となる『保険』です。大半の銀行の住宅ローンがこの保険の加入を義務付けております。ということもあり、収入面などで審査に問題ない方でも健康面で団信に加入できず住宅ローンが通らないといったことも、なかにはございます。

今回は、団信が通らなかった場合の対策方法をいくつかお伝え致します。

団体信用生命保険(団信)とは

団体信用生命保険(団信)とは、冒頭にも書きましたとおり、住宅ローンを返済する債務者が不慮の事故や病気で万が一亡くなった場合に、住宅ローンの支払いが免除される生命保険となっております。他にも各金融機関によってはがんや心筋梗塞などの3大疾病と呼ばれる病気になった場合、条件によって住宅ローンの支払い免除という団信もありますし、他の病気でも住宅ローンの全額もしくは一部免除や、一緒に連帯債務者として住宅ローンを借りている方に万が一亡くなってしまった場合でも住宅ローンの支払免除を受けることができる団信もございます。

ただし、保障範囲が広がれば広がるほど住宅ローンの金利が高くなる傾向があります。金利の増加率は0.数パーセント増えることになります。

参考までに、以下の例で団信の保障を強くした場合

※ 住宅ローン:4000万円 返済期間:35年 金利:0.5%

毎月返済:103,834円

※ 上記の条件で団信の保障をアップした結果、金利0.3%上乗せし0.8%となった場合

毎月返済:109,224円

109,224 ₋ 103,834 = 5,390円

と返済額も毎月5390円分、上がる形となります。例は4000万円の住宅ローンの場合ですので、債務額が多ければ差額も増えますし少なければ少ないほどこの差額も少なくなります。

あと、上記の例は金利が0.5%の金利を例としております。だいたいこのくらい低い金利は変動金利となりますので、変動で金利が上がってしまう場合があります。そうなるとその分も住宅ローン返済に加算されますので、その点も考慮した方がよろしいかと思います。もし生命保険がその団信の保障と同等の保障をしているようでしたら、無理に保障を増やす必要もないのかもしれません。

団信の審査が通らなかったら

団信は、生命保険の加入と同じ「告知書の記入」が必要となります。これにより引受保険会社の審査で健康状態の都合上加入ができない方もいらっしゃいます。団信が通らないと住宅ローンが通らないといった事態も招いてしまいます。

もしそうなった場合、試しておきたいことを書いてみたいと思います。

1.ワイド団信

ワイド団信は、持病を持たれた方など健康状態に不安を抱えている方に対して、金利の上乗せを条件に団信の加入条件を緩和して加入しやすくする団信です。告知事項も通常の告知書より若干告知する項目が少ないのも特徴です。

2.住宅金融支援機構(フラット35)も併用して審査をする。

住宅金融支援機構が提供している全期間固定金利『フラット35』は、通常民間の銀行が提供している住宅ローンの団信は加入が必須になりますが、このフラット35の団信の加入は任意となっております。任意ということですので、加入するかしないかは債務者の判断となります。そのため、もし万が一団信が加入できなかった場合、団信を付けずに住宅ローンに加入をすることができます。

ただし団信が未加入とした、もしくはなってしまった場合でも、そのままにしておくのは万が一債務者が不幸に遭った時には何も保障が無くなるため、民間の生命保険の加入検討もしたほうがよろしいかもしれません。ただ、この場合も民間の生命保険のほうでも告知書による健康状態の告知が必要となります。場合によっては加入できないこともありますが、持病のところの部位で何かあった時の保障が出なかったり、支払う保険料が通常より増える場合もございます。団信の場合は「加入できるかできないか」になりますが、民間の保険だとそういった回答結果もあるため、持病以外で亡くなった場合に保障される保険を提供するといった民間保険の提供も可能となります。

持病がある方以外の方を債務者というのも場合によってはアリかと思います。他の人を債務者にするという場合、真っ先に考えられるのは配偶者となるかと思います。ただそうなると配偶者の勤務状況や収入など配偶者ベースで審査をすることになりますので、もともとの債務者と比べて審査通過の条件が厳しくなる方も出てくるかと思います。

それぞれ対応策を書いてみました。持病を持たれて団信の不安があるようでしたらワイド団信も試してみて、それでも通らなかったらフラット35の団信を試し、もしも団信が通らなかったら同等の民間の生命保険の加入を検討してみるといったほうがよろしいかと思います。

もし持病が気になる方や現在治療中で病院に通っている方は、団信について一度金融機関の担当者の方と相談しながら審査を進めてみるとよろしいかと思います。

住宅ローンや保険のご相談は弊社までご連絡下さい。

ご連絡はお問い合わせフォームからお願い致します。

住宅ローンの『在籍確認』、在宅勤務中に在籍確認の電話がかかってきたらどういった対応になるのか【保険・住宅ローンのトータルプランナー サンクフル・アイ】

住宅ローンを組む時、銀行などから申込用紙に記載している会社などに『在籍確認』が入ります。住宅ローン以外でも何かのローンを組んだ時に在籍確認を取られたことがある方も、もしかしたらその連絡が入るということを言われたことがある方も多いかと思います。

今回は、この『在籍確認』で連絡が入った時がもし自分が在宅勤務中だったらどうなるかといった場合です。

このブログを書いている時期ですと新型コロナウイルスの影響で在宅ワークを推進している企業もありますので、住宅購入で新規に組まれる方や借換で本審査中の方がもしかしたらその場に直面することもあるかと思います。実際にブログを書いている私がそのようなお客様にあたりました。

結論からいうと各金融機関の考え方や指示に従うといった形にはなり、それに従わなければ本審査を進めることができなくなります。

では、どういった指示が想定されるかは以下の通りです

- 出社日が確定しており、その時に在籍確認の連絡を取ってもらうよう金融機関と段取りを取る。

- 追加資料で『補完』をする

1も2も、在籍確認の電話を取った時に在宅勤務だったために在籍確認が取れなかったということなので、一度会社などに連絡が行っていることが分かるかと思います。

1を頑なに言う金融機関なら、出社をして在籍確認が取れるまで本審査が進まない形となります。2の場合はもし出社日が確定していなく融通を利かせてくれる金融機関だった場合になります。2の場合は本当に譲歩をした形になるようなので、普通は1のケースを想定していた方がいいと思って間違いないです。

では2のケースの場合、追加資料としてどのようなものを提出することになるかというと

- 源泉徴収票(直近1年分)

- 給与明細表(例:直近●●か月分)

などが想定されます。上記の書類は本審査時に提出をしていればその提出も持って在籍確認ということで代替できそうですが、本審査の時に、たまたま確定申告をしていて源泉徴収票の提出の必要がなかった場合は、このタイミングで追加資料の提出を求めてきます。

できれば2のパターンで済ませて早くに本審査を終わらせたいですよね?ちなみに私のお客様、今回2のパターンでいくことができ、本審査にはあまり支障をきたさずに審査が進みました。

会社勤務をしているけれど会社の指示で在宅勤務が多い方、マイホームの取得や住宅ローンの借換に少しでも支障が出ないよう、住宅ローンを組む際はこの点も金融機関と相談するといいかもしれません。

住宅ローンや保険のご相談は弊社までご連絡下さい。

ご連絡はお問い合わせフォームからお願い致します。

フラット35 2020年4月改定について【保険・住宅ローンのトータルプランナー サンクフル・アイ】

毎年だいたいこの時期になると、長期固定金利住宅ローン:フラット35が改定になります。今回も例外になく改定が入りました。

今までは結構改定のメリットが大きかったのですが、今回は特定の方には少々(もしかしたらかなりの)デメリットがあります。

現状低い金利が続いていることもあり、金利が変動しないフラット35を検討を考える方も出てきています。フラット35で新規借入・借換をご検討している方は参考程度にご覧いただくと幸いです。

※文章等の引用はこちらのURLから

https://www.flat35.com/topics/topics_20200131_1.html

1.総返済負担率の算定に含める借入金の対象を一部見直します。

(1)賃貸予定又は賃貸中の住宅に係る借入金の返済額を年間合計返済額の対象に追加

ご利用条件における「総返済負担率(=年収に占める年間合計返済額の割合)」の算定について、「賃貸予定又は賃貸中の住宅に係る借入金の返済額」を年間合計返済額の対象に含める取扱いとします※。

※当該借入金が賃貸用のアパート向けのローン(ローンの対象が1棟の共同住宅)であることが確認できる場合は、年間合計返済額の対象には含めません。

ということです。住宅取得に利用するローンは、フラット35や銀行などが提供している住宅ローンと、家賃収入を得るために1棟アパートや区分マンション1室を購入してローンを組ませる不動産投資ローンがあります。

今回改定が入ったのはワンルームマンションなどの区分に関する不動産投資をやられている方に対してのデメリットとなります。どういうことかというと、今までは不動産投資ローンは『事業』という見方をされれば返済比率に算入しないという特性があります。

このスキームを使って、よく不動産投資会社の営業が顧客に、

不動産投資を先に行って借入をさせ、あとから自分の住む家をフラット35で借り入れる

といった提案をすることもあるようですが、これが区分に関しては事業性があっても返済比率に算入されてしまいます。要は、不動産投資の物件があればあるほど返済比率に影響を及ぼし、結果ローンを「借りすぎ」という判断を金融機関からなされ、実際フラット35で住宅購入をする時に審査落ちとなるケースが非常に高くなります。ただし一棟マンションは引き続き返済比率には算入されないとのことなので、このデメリットは『自分の住み家』として住宅購入を考えている一部の不動産投資家には影響を及ぼすものになるかと思います。

(2)売却予定の住宅に係る住宅ローンの取扱いの見直し

返済中の住宅ローンの融資対象となっている現在居住している住宅を売却予定で、その売却予定額により当該住宅ローンを完済できることが確認できる場合に限り、総返済負担率の算定において当該住宅ローンの返済額を年間合計返済額から除くことができることとします※。

※売却予定額が現在返済中の住宅ローンの残高に満たない場合であっても、住宅ローンの残額と売却予定額との差額を手持金や新規借入金で賄うことが資料等により確認できるときは、総返済負担率の算定において現在返済中の住宅ローンの返済額を年間合計返済額から除くことができます。

この点は、現在住んでいる家を売却をして住み替えを検討している方にはメリットに働くかと思います。通常は現在住んでいる住宅ローンに新しく購入する住宅分のフラット35の分と負債を足す必要がありましたが、売却予定の現在住んでいるところの住宅ローンを負債に入れないといったところは、実際売却を待たずに住み替える新居分の負債のみで審査をすることになるので、住み替えを考えている方にはメリットになるかと思います。

ごく限られた人にはなるかと思いますが、4月以降に住み替えを考えている人には選択肢の一つにフラット35の検討もいかがでしょうか?

2.資金使途がセカンドハウスの取得の場合の取り扱いを一部見直します。

セカンドハウス(=生活の拠点としている現在のお住まいの他に、週末などにご自分でご利用(居住)する住宅)を取得するための【フラット35】(機構又は旧住宅金融公庫の直接融資を含みます。以下2.において同じ。)を二重に借り入れることはできない取扱いとします。

フラット35や住宅金融公庫の住宅ローンですでにセカンドハウスの取得で借りれをしている場合、さらに1物件セカンドハウスとしてフラット35で新たに購入はできないといった内容となります。

1.で挙げた区分マンションの不動産投資分が免除できない取り決めをみるからに、問題となっている不動産投資目的で不正にフラット35を利用する『フラット35不正利用』の防止対策の一貫なのではと思ってます。

ここへきて審査が緩いと言われている『フラット35』も、不正利用問題により規制がかかってきたと言ったところかもしれません。

3.借換融資の借入期間を一部見直します。

借入期間の下限「15年(申込みご本人または連帯債務者が満60歳以上の場合は10年)」を一部見直し、

「「35年」-「住宅取得時に借り入れた住宅ローンの経過期間(1年未満切上げ)」」が15年(申込みご本人または連帯債務者が満60歳以上の場合は10年)未満となる場合においても、【フラット35】借換融資をご利用いただける取扱いとします※。

※本取扱い後においても、申込時の年齢が満70歳以上の場合は、【フラット35】借換融資をご利用いただけませんので、ご注意ください(親子リレー返済をご利用の場合を除きます。)。

フラット35は最低でも15年以上の融資が必要で、計算式に当てはめて15年を切ってしまう期間の融資はできなかったのですが、今回の改定で15年未満でも融資が可能となります。フラット35を利用をしようとしたけれど、年齢の関係で計算をすると15年を切ってしまうという方でも、場合によっては対応可能になります。

フラット35の今回の改定、ここ最近の改定はメリットのほうが大きかったので改定があるごとにお勧めをしていたのですが、今回の改定は少々デメリットのほうが大きいかなと正直思っております。推測ではありますが、昨年に発覚した『不正利用』が影響を及ぼしているのかもしれません。現に制限をかけているのは、不正利用で使われていた『ワンルーム』に代表される投資用区分マンションに対して制限をかけているところを見ると・・・そう思えてしまうのは筆者である私だけでしょうか。

いかがでしたでしょうか。引き続きこのブログを書いているこの時も低金利なフラット35。銀行などが提供している住宅ローンと同様に、少し高い金利にはなるけれど、『金利が変動しない安心』を武器に、フラット35も選択肢の一つに入れる方もかなり増えました。

新規・借換で住宅ローンを検討してる方も、各金融機関が提供する住宅ローンと一緒にフラット35の選択も考えてみてはいかがでしょうか。

フラット35 2019年10月改定【保険・住宅ローンのトータルプランナー 『サンクフル・アイ』】

2019年10月に、長期固定金利住宅ローン『フラット35』が改定となります。このブログを書いている段階で、フラット35の金利もかなり下がってきまして、頭金1割分入れたて団信(団体信用生命保険)を不担保とした場合ですと金利も1%を割り込んだ状態で融資をするところまで来ました。「金利が上がらない安心」をメリットと感じている方ですと、フラット35を選びやすくなるのではないでしょうか?

今回は、この10月で大きく変わるものがございます。まとめてみましたのでご覧いただければと思います。また、弊社もフラット35の取次代理店として営業をしておりますので、経験談も含めてお伝えできればと思います。

目次

【フラット35】地域活性型の多少事業を拡充します

2017年4月の改定で、主に地方を中心に子育て世代やU・I・Jターンで地方に住居を建て居住する方などに対し、各自治体が補助金を出すと同時に、住宅金融支援機構と協定を締結し連携している地方公共団体だった場合、フラット35の金利を5年間0.25%優遇する制度を取り入れている自治体があります。

※画像は『フラット35子育て支援型・地域活性化型』ホームページより

過去に弊社でもこの制度を取り入れてフラット35での融資付けのお手伝いをさせていただいたのですが、住宅ローン金利が一定期間下がり、なおかつ自治体から補助金を貰えるといって、実際住宅ローン債務者となったお客様からは大変喜んで貰えました。個人的にはもっとたくさんの地方公共団体がこの制度を取り入れてくれればと思いますが、新たに地域活性化型で2つの項目が増えます。

●防火対策に資する事業:防災・減災対策が講じられた住居を建設または購入をし、補助金を地方公共団体から受けた時に対象。

●地方住居支援事業:居住支援金を地方公共団体から受ける方が、移住先で住宅を建設または購入する場合

『防災対策に資する事業』は、雪下ろしの必要がないよう工夫された住宅(克雪住宅)や、雨水を住宅の屋根から地中に浸透させる施設(雨水浸透施設)の住宅を建設・購入した時に利用ができます。この場合のフラット35の金利優遇は、5年間で0.25%になります。

『地域住居支援事業』は、移住支援金を地方公共団体が受ける方が、移住先で住宅を建設または購入する場合に対象となります。移住支援金の受けられる方は、東京23区から東京圏(東京・千葉・埼玉・神奈川)外に移住をし、道府県が選定した中小企業に就職をした方などに対する交付金です。この場合のフラット35の金利優遇は、10年間で0.3%になります。

地方から東京へ移住をするいわゆる一極集中型が目立つ今の日本ですが、ゆくゆくは生まれ故郷に戻って地元の企業で働きたいという方には良い制度だと思います。地方にも魅力ある企業がさらなる付加価値をつけられるよう、導入する企業が増えていけばいいなと思います。

建設費・購入価額の上限1億円の制限がなくなります

イメージが沸かないと思いますが、フラット35を利用する場合、いくつか条件があります。その中の1つに

『建設費・購入価格の上限が1億円以下』

という条件がありました。その条件が無くなります。つまり、1億円以上の建設費や購入価格でもフラット35が利用できるということになります。

ただ、フラット35の融資額は8000万円は依然として続きますので、それ以上の資金を別の融資を受けるか自己資金が必要となります。フラット35は第1順位の抵当権が融資条件となりますので、第2順位でもいい融資はかなり限られるかと思います。そのため結局のところ8000万円以上の物件をフラット35を利用して購入する場合はかなりの自己資金が必要となるケースになりがちです。

フラット35の8000万円の上限ももう少し引き上がればこの改定もいいのかなと思いますが・・・今後の改定に期待したいかなと、個人的には思います。

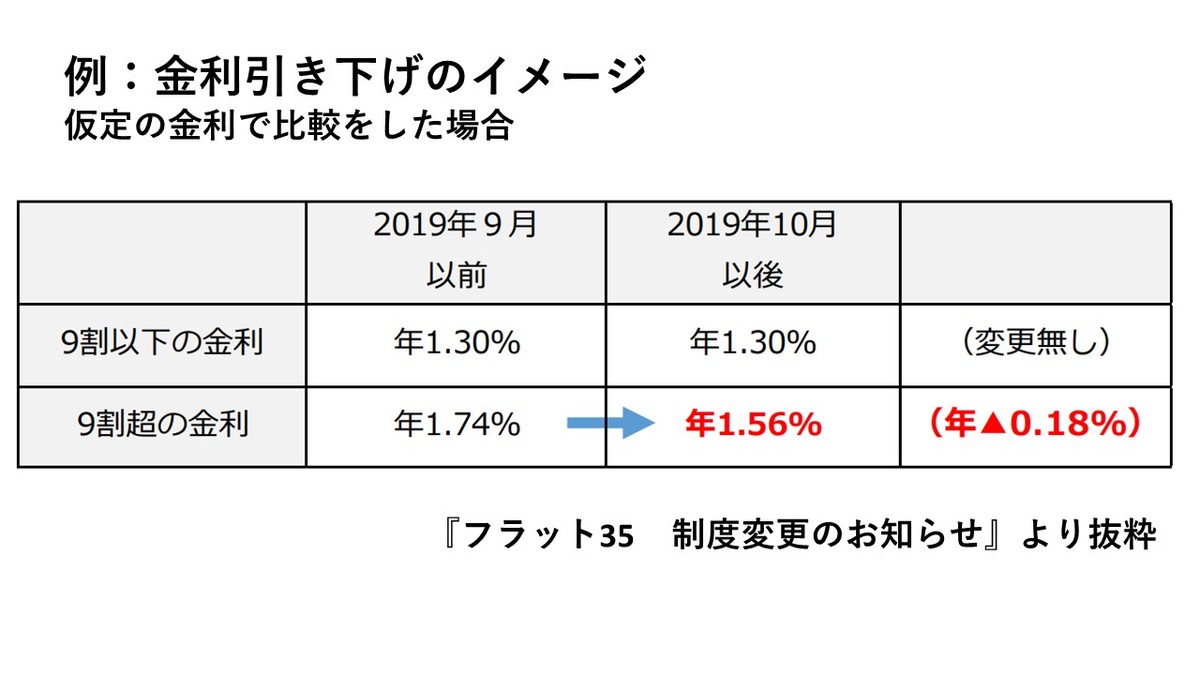

【フラット35】(買取型)の融資率9割超の金利を引き下げます

現在、融資率が9割を超える場合は、融資率が9割以下である場合の金利に年0.44%の金利を上乗せしていますが、0.26%に引き下げます。

融資率が9割以下とそれ以上フルローンでは金利差が違います。フラット35でフルローンを使う場合、9割分をフラット35、残りの1割を別の専用ローンで組むといった形でローンを2本組む形を取ってきました。この差が縮む形となるので、場合によっては無理に2本組んでもあまりメリットが出なく、普通に9割超のフラット35を1本にして組んだ方がいいケースもあります。

自己資金があまりない方には利用しやすい制度になるかと思いますが、余裕のあるローンの利用に心がけることは変わらずですね。

フラット50とは、50という数字から連想されるように、最長50年利用できる住宅ローンです。ただしフラット35同様、最長で80歳まで利用できるフラット50なので、30歳未満の方が最長期間の50年を利用できる形になるかと思います。

フラット50を利用するには条件がいくつかあり、例えば長期優良住宅でしかフラット50を利用できないといった形で制限があり、融資も6割分しか利用できないといったことで、利用する条件が少々厳しかったのですが、今回その融資が9割まで利用可能となりました。頭金を1割分用意することができれば利用可能となりましたので、若い方であれば50年と長期のローン返済となりますが、その分毎月の返済額を抑えることが可能なので、利用もしやすくなるかと思います。

ただ、フラット35と比べ金利が高くなるので、返済シミュレーションをして無理のない返済を心掛けていただければと思います。

いかがでしたでしょうか?フラット35は毎回改定を重ねていくことで利用しやすくなっております。特にこのブログを書いている2019年10月の金利は、団体信用生命保険を含んでも1.11%(買取型 融資率:9割以下 期間:21年~35年)を提示している金融機関もあるくらい、数年前のフラット35と比べると金利がかなり低めとなっております。

消費税増税になりましたが、住宅ローン減税も優遇されるので、住宅購入する方は人によってはいいタイミングになるのかもしれません。

フラット35の利用も検討したい方は是非当社までお気軽にお問合せ下さい。※お問い合わせフォームからお願い致します。

住宅ローンの『金利』について【保険・住宅ローンのトータルプランナー 『サンクフル・アイ』】

弊社は保険代理店のほかに、『住宅ローンコンサルティング』を行っており、

- 住宅ローンの新規・借換相談

- 長期固定金利住宅ローン:フラット35へのお取次

- 民間銀行への住宅ローン媒介業務(貸金業代理店FC加盟店として参画しております)

を、無料もしくは有料で行っております。

(費用等についてのは『お問い合わせフォーム』からお問合せ下さい。)

住宅ローンのことについてはブログに書いていなかったのですが、弊社の取り組みを知っていただきたく、不定期にブログを書いていきますので、

- これから住宅購入でローンを組もうとしている方

- 住宅ローンの金利が高くて借換を検討している方

など、住宅ローンでお悩みの方に対して、少しでも解消できるようなブログが書ければと思います。

今回は『金利』についてです。

このブログを書いている今、消費税は8%→10%になろうとしています。買われる方は消費税増税前に住宅を買おうかどうか悩んでいる方もいらっしゃるのでないでしょうか。

他にも見ていただきたい数字もあります。それは『金利』です。

今回は『消費税の上昇』と『金利の上昇』、どちらを重点的に意識すべきなのかをご覧いただければと思います。

消費税が上がった時のシミュレーション

まず消費税が上がった場合ですが、現状8%→10%に上がるとのことですので、2%上昇したということで計算してみます。

【モデルケース】

土地:2000万円

建物:2000万円

このようなケースですと、消費税(8%)はそれぞれ

土地:0円 建物:160万円

です。

土地の消費税は?という指摘もあるかと思いますが、土地に消費税はかかりません。なので消費税は0円で、増税しても消費税のことは気にしなくてもいいのです。

余談ですが、火災保険の契約する際には土地代を抜いた『建物価格』を計算する必要があるのですが、建物価格が分からずに実際必要な火災保険金の設定で行っていなかったり、その契約していた火災保険が土地代も含んで余分に保険料を支払っている契約をしているケースを見かけることが、正直なところございます。

もし建物の価格を知りたい場合は消費税の金額から逆算すると建物価格が計算できます。

上記のモデルケースの場合ですと、

160万円÷消費税(8%もしくは0.08)=2000万円

といった形です。消費税は3%や5%の時もございましたので、その時に支払った消費税が『いつ』だったかも確認が必要です。

住宅ローンの金利が上がった時のシミュレーション

次が住宅ローンの金利が上がった時のシミュレーションです。

【モデルケース】

●土地・建物 合計:2000万円

●住宅ローン金利:1%(仮に35年返済すると仮定)

このようなモデルケースがあるとします。仮に住宅ローン2%で35年間返済になると、それぞれの返済総額は

住宅ローン1%:約2371万円

住宅ローン2%:約2783万円

その差額は約412万円です。

先ほどの消費税上昇の結果と比較をすると、

- 消費税が8→10%(2%上昇)した場合 : 160万円

- 住宅ローン金利が1→2%(1%上昇)した場合 : 約412万円

これほどまでに違います。

ご覧いただいている通り、住宅ローンを借りるときは、消費増税も気になるところではございますが、ぜひ金利のことも意識をして計画的なご利用をしていただければと思います。

.png)