個人向けコラム

自動車保険シリーズ 3.搭乗者・運転手のケガの保険とは【埼玉:草加市の保険代理店 サンクフル・アイ】

自動車保険のシリーズも第3弾となりました。

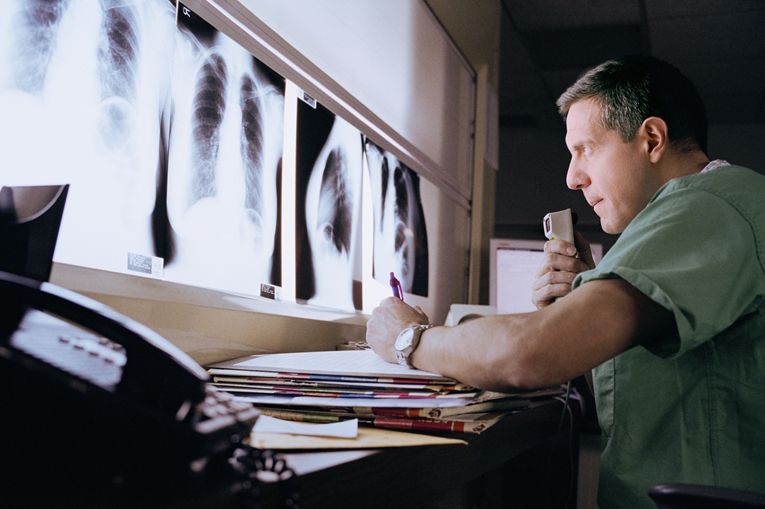

前回までは相手に対しての保険の支払い方について書いていきましたが、今回は運転手や搭乗者の方がケガをしてしまった場合の保険についてです。

補償内容によっては事故でけがを負ってしまった運転手やその自動車へ搭乗している身内のケガを補償することができます。

しかしながら契約によっては保険料や補償内容が大幅に違ったり、個人の方や9台以下車両所有をしている法人の方によくあります等級制度のある自動車保険(以下:ノンフリート)の等級に影響が出たりします。

オプションで様々ありますが、自動車保険を提供している保険会社でほぼついているケガの補償をご説明しようと思います。

人身傷害保険と搭乗者傷害保険

運転手である自分自身や搭乗している身内のケガんい対する補償は、この2つの保険が関連してくるかと思います。

※人身傷害保険・・・相手がいる・いないに関わらず、治療費や休業損害の損害額を設定している保険金の範囲内であれば全額補償されます。

(すでに相手方から自賠責保険金や損害賠償金などを受け取っている場合には、約款に基づき算出された実際の損害額からそれらを控除した額が、保険金額を限度として支払われます。)

※搭乗者傷害保険・・・搭乗している方に対してのケガの保険です。入院の日数によって保険金を支払う日額払や、入通院の合計日数で保険金を一時的に受け取る一時払などがあります。

どちらも同じケガを負った時に出ますが、人身傷害保険は相手からもらえる対人賠償額が過失割合によって削減されてしまった部分を人身傷害の保険でカバーをします。

例えば自分の過失が4割あって、そのせいで相手の対人賠償から6割分しかもらえなかった事故があったとします。その場合はもらえなかった4割分を人身傷害保険でカバーをしていくといった流れです。

搭乗者傷害保険はあくまで入通院日数や症状固定で後遺障害を持ってしまった場合は設定金額や内容によって補償されますが、人身傷害でカバーされる、例えば休業損害や自分の過失割合が大きすぎて相手の対人賠償保険から十分に取れなかった、もしくは相手がいない・相手に過失がない場合は、ケガによっては補償が弱い可能性が出てくるかもしれません。

人身傷害と搭乗者傷害の保険料は、設定金額にもよりますが、休業損害を持てる人身傷害の方が割高となります。

受ける補償は手厚いものが良いかと思いますが、保険料との兼ね合いも見てご判断されるとよろしいかと思います。

保険会社や契約形態によっては人身傷害の契約は必須というところもあるようですので、詳しくは保険会社や保険代理店にお問い合わせ下さい。

使うとどうなる?保険金請求後の等級について

保険金請求をされる方で気になるのはこの部分だと思います。自動車保険をご契約されたことがあるかたはお分かりかと思いますが、等級で自動車保険の割引率が変わってくるという点と、新しく導入された『事故有係数』で等級によって割高となる期間ができる制度が入ってきたということで次回更新の保険料が大幅に上がる可能性があるからです。

自分のケガについての補償は、上記に書きました人身傷害・搭乗者傷害のほかに、単独事故や自分が100%過失のある事故に補償される『自損事故傷害』や、自分が死亡・後遺障害となってしまった場合、相手の車が任意保険が無保険で対人賠償の補償が受けられない・対人賠償の補償が弱い等で補償が十分に受け取れない場合に補償される『無保険車傷害』が主な補償となりますが、それらを使った場合の等級は以下の通りです。

等級ダウンなし・・・人身傷害・搭乗者傷害・無保険車傷害

等級3等級ダウン・・・自損事故傷害

同じケガを補償する保険ですが、使う補償内容によっては等級に大きく影響します。自損事故傷害は対人賠償の補償が付いていればほとんどの保険会社で自動で付いてくる補償ではございますが、等級が左右される補償でもあります。

自損事故につきましては相手の車がいてそれぞれに過失が生じてしまうと補償されませんので、その場合も補償してもらいたい場合は人身傷害・搭乗者傷害の補償も検討となるかと思います。

いかがでしたでしょうか?今回は自分のケガについてのことを書いてみました。

次回は自分のモノに対する保険『車両保険』についてです。

対人賠償保険についてはこちら

対物賠償保険についてはこちら

車両保険についてはこちら

特約・オプションのブログはこちら

自動車保険シリーズ 2.対物賠償保険とは【埼玉:草加市の保険代理店 サンクフル・アイ】

自動車保険シリーズの2回目です。

今回は『対物賠償保険』です。

相手のモノに対しての賠償です。実際の統計は取っていないですが、自動車(バイク)事故に対しての保険金請求が、当保険代理店で一番多い保険金請求事案のような気がします。

これは事故内容の割合にもよりますが、被害者・加害者ともケガもなく通院もしなくても大丈夫ではあったけれど、衝突してできた車両のキズや破損を修理するという事案が多いのが要因となっているからだと思います。

対物賠償保険はどのようなものなのか、そしてこのような場合にも支払われる・・・といったことまで書いていこうと思います。

自分が事故受付で体験したことも書いていきます。ご参考になればと思います。

対物賠償の補償は『自賠責保険』にはない!

前回、対人賠償保険のブログで書きましたが、強制保険と呼ばれる自賠責保険には、対人賠償関連には似たような補償はありますが、対物賠償保険にはそれがないということです。

そのため、もし相手のモノを損壊してしまった場合は自賠責保険では補償されず、対物賠償の補償がある任意保険の加入がない場合、自費で相手側の修理費を支払わなくてはなりません。

過失割合(自分と相手側との事故で、お互いどのくらいの割合で悪いか)で修理額も変わりますが、場合によっては修理額がかかることもあると思います。

もしその『モノ』がガードレールや建物等に衝突した場合は、動かないものにぶつかっている以上、10割修理費がかかります。

対物賠償の支払いは『時価』。そのデメリット・対策は?

対物賠償保険は相手のモノに対しての修理費をお支払しますが、その支払方法が時価によるものです。すなわち、相手側の自動車・バイクがかなりの年式が経っている場合価値も下がるため、相手がもらえる対物賠償保険金よりも修理をする金額のほうが高くなってしまうといったケースが発生してしまいます。

実際、自分のお客様で時価額が低くなってしまったために、対物賠償の保険金以上に修理費がかかり、十分な修理が受けられないといった事案もありました。このような場合、解決までにかなりの時間を費やしました。

事故は突発的に起こります。そして相手の自動車・バイクは新車にぶつかるか10年以上経過している自動車・バイクにぶつかるかは誰も予測できません・・・というかそのようなことを常に考えながら運転する人なんていません。

そのためにも時価額以上に修理額が発生してしまった場合の対策として、各保険会社、上乗せして保険金を支払う特約(オプション)を用意しております。保険料も数百円程度のところがほとんどで、50万円まで上乗せというところが大半です。

当保険代理店もこの点はお勧めしております。詳しいことお聞きになりたい時はお気軽にお問い合わせフォームからご連絡下さい!

この補償もされるかも!?対物賠償保険

対物賠償保険は相手の『モノ』を修理する保険です。ですので、以下のモノが破損した場合も相手側に請求でき、対物賠償で補償される場合があります。

- 車内の荷物

- 着ている衣類の破損

- (バイクの方)ヘルメット

- (自転車の方)自転車

などは補償対象です。過失割合にもよりますし、請求金額もモノによっては微々たるものかもしれませんが、請求が可能ですので相手側の任意保険の保険会社に相談をしてみましょう。

対人もそうなのですが、自営業で使っている自動車・バイクが事故により修理が必要でそれが数日かかる場合、休業損害で対物賠償保険から支払われますので、営業車との事故の場合、相手側から事故によって損失した利益も対物賠償から支払われますので、営業車を運転していた相手側からそのような請求を求められたら、一度契約している保険会社へ相談をしてみるとよろしいかと思います。

いかがでしたでしょうか。対物賠償は対人賠償と違い任意保険を契約しないと保険金が出ないので、ここで任意保険の必要性を感じていただけるかと思います。実際自分のお客様も、対物賠償の話をさせていただいてやっぱり任意保険を考えないといけないと思われる方は多いです。

相手に対しての賠償の保険はこれで以上となります。次回は自分が乗っている時のケガに対しての保険について書いていこうと思います。

対人賠償保険のブロクはこちら

人身傷害保険のブログはこちら

車両保険のブログはこちら

特約・オプションのブログはこちら

自動車保険シリーズ 1.対人賠償保険とは【埼玉:草加市の保険代理店 サンクフル・アイ】

自動車保険は、自動車を所有され実際に乗られている方は加入されている方は多いかと思います。

加入の仕方も様々で、保険代理店から入る方法やインターネットを通じて加入するいわゆる『通販型』とよばれる保険会社から加入する方法と、加入方法も様々です。

自動車保険は、主に3つの補償から成り立っています。

1.相手へのケガやモノの破損に対しての『賠償』

2.運転手や乗車している人への『ケガの補償』

3.自分の車両自体の『モノの補償』

という構成です。他にもロードサービスが付いているなどありますが、自動車保険で補償をまずは考えないといけない補償はこの3点になるかと思います。

今回のブログでは、自動車保険シリーズと題して『1.対人賠償保険』について書いていこうと思います。

対人賠償保険とは

読んで字のごとくですが、対人賠償保険とは、相手側を死傷させてしまい、法律上賠償責任を負った場合に支払われる保険です。

しかし、確保険会社(共済)の約款を見てみると、以下の方は対象外としています。

- 記名被保険者

- 被保険自動車を運転中の者またはその父母、配偶者もしくは子

- 被保険者の父母、配偶者または子

- 被保険者の業務に従事中の使用人(家事は除く)

自分の身内になる人の補償は対象外です。あくまでもその方々以外の『他人』の方への補償という形となります。

強制保険(自賠責保険)との違いとは

自動車保険についてお話をすると、強制保険と呼ばれる自賠責保険のことを言われる方もいらっしゃいます。

自賠責保険は強制的に加入する保険で、公道を走行したり車検を通す時に自賠責保険の契約が必須で、未加入は罰則があります。

それとは違い、今回とりあげているところは『任意保険』と呼ばれるものでありますので、この保険は無くても罰則はございません。

しかし、自賠責保険は・・・

- 死亡:最高3000万円

- 後遺障害:最高4000万円

- 傷害:120万円

の補償しかないですが、任意保険は無制限の契約をすることが可能です。

自賠責保険のみですと、上記の金額を超えた賠償となった場合、自腹を切ることになります。治療が長引いたり重い後遺障害となった場合は、自賠責保険の補償額を超えるケースもありますので、その場合は任意保険である自動車保険の契約が必要となってきます。

対人賠償保険を使うと次年度更新時の保険料はどうなる?

対人賠償保険の保険金を使った後、自動車保険が満期となって次回更新となる契約ですが、次回の更新については、割引率を決める『等級』と呼ばれる部分が3等級下がります。

・・・とここまではご存じの方も多いかと思いますが、『事故有係数』という言葉が出てきました。これは事故で保険金を使った場合、等級が下がるだけでなく、通常の等級の割引率を使うのではなく、割増のかかった『事故有』専用の割引率を使うといったものです。

この事故有の割引率が適用となっている等級が7~20等級で、等級によって最大で約2割弱の開きがあります。

では使ってしまったらずっと割増となるのかといったらそうではなく、ダウンした等級と同じ期間割増となります。ですのでこの場合は3等級下がるので3年間は割高の保険料となります。

ちなみに次回更新時に、他社の保険会社に乗り替えてもこの割高の部分も引き継ぎとなります。

上記の説明はノンフリート(1台~9台所有されている方)向けに書いております。10台以上のフリート契約については後日改めてブロクを書こうと思います。

しかし、対人賠償保険を使ったら必ずしも等級が下がってしまうのかと言ったらそうではなく、自賠責保険ですべてを賠償金を支払うことが可能となった場合は、対人賠償保険の補償を使うことがなくなるので、等級は下がらなくて済みます。

上記のように保険金の支払い方は、自賠責・任意保険両方の契約がある場合は、任意保険の方から先に支払いが発生し、自賠責保険で求償できるものは求償していくといった流れになります。

次回は相手側のモノを壊してしまった場合の『対物賠償保険』です。

対物賠償保険のブログはこちら

人身傷害保険のブログはこちら

車両保険のブログはこちら

特約・オプションのブログはこちら

切らずに治す・・・がん重粒子線治療とは【埼玉・草加の保険代理店 サンクフル・アイ】

先日、某ニュース番組でがんの先進医療と言われている『重粒子線治療』について取り上げていました。

がん保険の取り扱いを行っている当保険代理店も、重粒子線治療についてなんとなく聞いたことがあると言われるご契約者様も中にはいらっしゃいます。

では、この重粒子線治療とはいったいどういう治療法なのでしょうか?そしてこの治療に対しての保険適応についても書いていこうと思います。

※ 参考資料:重粒子線治療ガイド サイトはこちら

重粒子線治療とは

早速本題に入る形となりますが、重粒子線治療とは重粒子線を活用した放射線治療です。特に炭素イオンを活用しているとのことです。

重粒子線はヘリウムイオン線より重い放射線を『重粒子線』というそうですが、炭素イオンはヘリウムイオン線より重い放射線なので重粒子線治療と呼ばれているようです。

その重粒子線を光の速さの約70%に加速をして照射し、がん病巣に狙いを定めて効果的に照射します一人ひとりに合わせた照射を行うことで、脊髄などの重要な器官に影響を抑えてがんを治します。

そのため、直接がん病巣を取り除く外科手術と比べると、体の一部を切除する手術は部位を変形させるため機能も低下する可能性がありますが、体外から照射する重粒子線治療は切除をしないので、体への負担が少ないのも特徴です。

また、従来の放射線治療とも比べても副作用があまりありません。重粒子線治療では、がん病巣の形や位置(深さ)に合わせた照射ができるため、その他の正常な器官への影響を抑えます。

重粒子線治療法は、独立行政法人放射線医学総合研究所が、世界に先駆けて実運用に成功した技術です。1994年から2013年8月までの期間に7,500名以上の患者さまの治療に成功しています。

重粒子線治療は現時点では『高額』

がん治療にメリットがありそうに見える重粒子線治療。

実運用から20年以上は経っていますが、がんはよく「日本人の2・3人に1人はがんに罹患する」と言われてはいますが、もしそれが事実そうであれば、この技術を受ける患者の数はもっと多くてもいいような気がします。

ではなぜこの治療が浸透していないのでしょうか。重粒子線治療は受けるとかなりの高額な費用を払わなくてはいけないという点です。費用は約300万円かかると言われています。

そして注意すべきはこの重粒子線治療は「先進医療にかかる費用」ですので、高額療養費制度が使えないという点です。

(通常の治療と共通する保険診療部分は一定金額を超えた場合は高額療養費が利用できます。)

しかし、先進医療は今後公的医療保険が使えることを前提に行う技術ですので、それが実現できればもう少し需要が増えるのかもしれません。

今後術後の容体が安定し安心して治療ができるようになれれば可能のようですが、それがクリアができたとしても機材自体がかなりの高額のようですので、それを公的医療保険でまかなえるのかも今後の課題ということのようです。

あと、費用もそうですが受けられる施設や実際重粒子線治療を受けてみたいと思った時に、どのように手続きをしなくてはいけないかが分からないといったことも実例が増えない要因のようです。

先進医療の費用を保障する保険とは

先に触れましたとおり、先進医療の費用については高額療養費制度は利用できません。もしこのような費用の保障してもらいたい場合は、私的保険(民間保険)の先進医療を受けた時に対しての保障をつけるのが効果的かと思います。

よく生命保険会社が販売している生命保険や医療保険、がん保険などの特約で加入するタイプです。保険会社によって保障金額や内容はバラバラですが、月々100円代から下は数十円の保険料で加入ができますので、新規で生命保険加入されるかたや既に入られている方でもまだ加入していないようであれば、検討してみてもよろしいかと思います。

冒頭に触れました某ニュース番組で言っていた保険内容は上記のようなタイプでの加入となります。

先進医療についての考え方はインターネット上で様々な意見がありますが、先進医療の費用についての考え方をご理解いただいたうえで、月100円前後の保険料を支払ってまで保障してもらいたいかお考えになっていただければと思います。

イベント参加者に対しての保険について【埼玉:草加の保険代理店 サンクフル・アイ】

春になり気温も上がり、まさに行楽日和となりました。

暖かくなれば様々な野外イベントを行おうと考えている方、多いのではないでしょうか?

そこで今回は、野外に限らず様々なイベントを行う上で、『リスク管理』に重点を置いて書いていこうと思います。

そのリスク管理をされたおかげで、当社保険代理店で保険契約をされた団体様が、結果保険金支払い対象のケガをされた時にスムーズな対応ができましたので、ぜひご参考になさってみてください。

イベント参加者の実態把握をしておく

当たり前ですが意外と見落としがちな内容です。

- 開催日前日になって急きょ参加を決めた方

- 参加者が友人を誘って人数が増加した

- 参加予定の方が急きょ来られなくなり、代わりに違う人が代役で参加となった

など、そのようなことはございませんでしょうか?参加人数が増えれば増えるほどこのような事態は起こり得るのではないでしょうか?

そうなった時、管理する主催者はどのような対応をしていますか?名簿管理されている主催者でもそのような事態になったらちゃんと変更はできていますでしょうか?

開催当日になって変更がされていなくてトラブルになったこと、ございませんか?そういった対策もささいなことですが『リスク対策』になります。

名簿管理をする

参加者が少人数なら対応ができても、人数が多くなると主催者の頭の中では把握しきれないこと、結構出てきます。主催者以外にも運営する人数がいるようであれば、伝達がうまくいかないことが起こるかと思います。

名簿で管理をすることも非常に大事なことだと思います。今のご時世、ネットワークを繋いで表計算ソフトなどのアプリケーションソフトを使いながら管理されている方もいらっしゃいますが、紙に書いての管理でもなんら問題はないかと思います。

せっかくですので、保険代理店側から管理をするうえで必要な項目を書いておこうと思います。保険契約をする場合、それが必要項目となる場合がありますので、事前に情報収集をしておくとよろしいかと思います。

- 氏名

- 住所

- 連絡先

- 生年月日

- 性別

といった内容です。当たり前の内容ばかりかと思いますが、保険対象者(被保険者)の明記の時に必要ですので、情報収集をしておくといいかもしれません。

万が一事故に遭った時にも、連絡先さえ把握をしておけば、その方の身内の方にもスムーズに連絡を行えるのではないでしょうか?

イベント用の保険ってあるの?

率直に言うとそのような保険はもちろんございます。

以下のリスクが考えられると思ったら、保険を検討してみてはいかがでしょうか?

- 参加者自らが起こしてしまった『ケガ』(転倒や衝突など)

- 設備の設置が不十分で参加者にケガを負わせてしまった

- 高額の機材を搬入中、落下させて壊れてしまった

- イベント自体に収益性があり、雨天や(コンサート等を行う人の)健康状態が芳しくなく中止となってしまった場合の売上や費用の補償

補償をしてもらいたい内容によって保険商品の契約も違いますし、開催日間近では受けられない契約もございます。

他にも同じようなイベントが月に何度もあった場合は包括的に契約をする方法もございます。イベントの形態は様々あるかと思いますので、詳しくはお問い合わせフォームからお気軽にご連絡下さい。

ちょっとだけリスクのこと考えるだけで、より楽しくより盛り上げれるイベントが開催できるかと思います。

これから何かイベントを行おうと思っている方いらっしゃいましたら、参加者の心に残るいいイベントになることをお祈り致します。

会社経由で入った生命保険って、内容を把握してますか?【埼玉:草加市の保険代理店 サンクフル・アイ】

季節は春、この度新たに新社会人となった方も多いかと思います。

もしその方がこのブログをご覧いただいていましたら、まずは新社会人おめでとうございます!

いろいろと仕事を覚えて早く勤務先の貴重な人材になるべく日々苦労するかと思いますが、企業によっては生命保険会社の営業の方が生命保険の加入勧誘でアプローチをされるケースもあります。

特にその営業の方は女性が多く『生保レディ』という呼ばれ方もしています。社内でも人事や総務から福利厚生の一環としてチラシ等で生命保険を勧められるケースもあります。

会社から勧められている保険は団体割引きで保険料が安くなっていることが多いですが、その魅力だけで判断していいのでしょうか。

もちろん安くなるにこしたことではないですが、保障や加入条件は確認する必要があります。

いくつか見ておきたいポイントを挙げてみようと思います。

保障期間は『定期』か『終身』か

会社から入る生命保険は、普通に個人で入る生命保険同様、保障期間が一生涯続く『終身』と10年間保障や60歳まで保障等の『定期』に分かれます。

定期や終身はそれぞれメリットデメリットがあります。

- 【定期】・・・若いうちは高額保障でも保険料は比較的安めだが、年齢を重ね更新をするたび、同じ保障内容で更新した場合は保険料が上がっていく。最終的に更新できない年齢に達したらそこで保障は終了。

- 【終身】・・・定期と比べると最初から保険料が割高だが、保障の上乗せをしない限り保険料の支払が一定。契約時期によっては終身のほうが定期より安い保険料になる場合もある。

といった形です。

グラフ化すると以下のような形となります。

最初のうちは保険料は安く済む『定期』も、最終的には終身より高い保険料になり途中で終了してしまいます。終身保険も最初の保険料は定期と比べ割高ですが保障が一生涯続きます。

契約する年齢によっては必ずしもこのような図にはならない場合がありますので、詳しくはご担当者に聞いてみることをお勧めします。

定年や自主都合で退社した場合のことを考える

社会人になりその会社にいたいと思っても、定年や何らかの自主都合などで必ず退職をします。退職をした際、現在加入している生命保険がそのまま引き継げるのかは契約担当者に確認を取りましょう。

これは過去に自分が担当したお客様で実際に契約されていた一例です。

- 定年や自主都合で退職されたらそこで保障は終了

- 定年で退職した場合、加入している保険を会社の契約から個人契約に変わって保険料を支払う。

- 保障が定期だが、一時金として納めれば終身や保障延長が可能

などといったケースが見受けられました。

よく「会社で契約しているから保険なんて必要ない!」とおっしゃられるかたもいらっしゃいますが、退職で会社を離れた場合の保険契約について理解されていない方は多いです。

会社を離れたら生命保険の保障がまったく無くなってしまった・・・なんてことのないように、自分が会社で入っている保険内容は確認すべきです。

あと、定年による退職で、会社でかけていた契約を個人として変更をしたとしても、昔からずっと入っている保険を更新契約していたり、終身の契約でもかなり昔の保障になっているため、今ではあたりまえのように保障される保険になっていない場合もあります。

退職で保障がなくなる前に、『別枠』で個人契約をすることを考える

ここまで会社経由で入った生命保険について書いていきましたが、少々デメリットの感が強いような書き方をしてしまった気がします。

しかし団体で加入した場合の保険料割引も魅力ですし、若いうちはいいかもしれません。死亡保障や医療保険がセットになっているものでも比較的安く加入できますのでいいかとは思います。

しかしそれが年齢を重ねると同じ保障ですと保険料が上がったり、定年の退職時に保障を持って退職できない契約の場合は、保障が全くなくなってしまいます。

保障が全くなくなることが分かっても、定年の退職になると、民間の生命保険でなんとかしようとしても毎月の保険料の高さに驚き、支払が厳しく断念するといったケースもあります。

そうならないためにも、まずは会社経由で入っている保険の内容や期間、退職時の契約の取り扱いを把握する必要があります。

もし退職時に保障されない、もしくは保障が減額される・保険料が跳ね上がるといった形でデメリットがでるようであれば、会社経由で入る保険とは別に、少額、または会社経由で入っている保険内容と似たタイプの生命保険には入っておくとよろしいかと思います。

そうすることにより、保障が仮に無くなったとしても、別の生命保険に加入しているため、保障が完全に無くなることもありません。

ただし定期の契約など、契約の仕方によっては保障がなくなる場合もありますので、詳しくは保険の代理店や営業担当の方に聞くといいです。

会社経由で入る保険の募集が始まったら、加入しようとしている保険の内容は必ず把握しましょう。お金を払っている契約であればなおのことです。

2014年度自動車盗難が多い車種とは?【埼玉:草加市の保険代理店 サンクフル・アイ】

このブログをご覧いただいている方の中には、自動車を所有されている方や、所有はしていないけど会社の自動車を使用している方など、自動車に何らかの関わりを持たれている方も多いかと思います。

日本損害保険協会がまとめた調査で自動車盗難事故実態調査の結果がまとめられました。

これは損害保険会社が2014年11月に保険金を支払った事案(自動車盗難372件、車上ねらい・部品盗難626件)を対象に自動車盗難事故実態調査を実施したものです。

あくまで保険金支払いの事案ということのようですので、事案にならなかったものを含めるとまだまだ数は増えると思います。

とはいえ、自動車盗難で400件弱も保険金事案があるということは、それだけ盗難に対しての補償を受けているということですので、もし自動車盗難のご不安があるようであれば、盗難に対しての自動車保険の検討をすべきだと思います。

2000年から調査を実施し今回で16回目となるようです。詳しいことは後ほどリンクを貼りますので、概要だけでもご覧いただければと思います。

ワースト1位はプリウス。ハイエースを抑える

今回、注目すべきは常にワースト1位だったハイエースが1位ではなくなったことということのようです。そのワースト1位の座は実に7年にも及んだようです。

主な理由はとしては車両が結構頑丈に作られており、新興国や途上国からも人気がある車種がために狙われやすかったとも言われてます。

そして盗難被害が減った理由としては、2012年5月発売モデルから盗難防止装置であるイモビライザが全車標準装備されています。それが理由ではないかということで、盗難防止装置の効果が得られたのではないかということのようです。

そしてワースト1位になってしまった自動車はプリウスとなってしまいました。プリウスは人気車のひとつでもあるために盗難率も高くなってしまい、着実に『ワースト』の道へと流れて行ってしまったと思われます。

同じ人気車のひとつで『アクア』も今回ワースト4位ということですので、人気の自動車ほど盗難に遭いやすいといったところなのでしょうか。

文中にもあるように、バー式ハンドルロックやセンサー式警報装置、GPS追跡装置など複数の盗難防止装置を活用し自己防衛を行う必要があります。

盗難に遭わないための自助努力も必要といったところでしょうか。『人気車』と呼ばれる自動車をお持ちの方は盗難対策もお考えいただいてみてはいかがでしょうか。

車上荒らしはバッグ類、外装部品(バンパー・ドアミラー等)、タイヤ・ホイールなどの被害割合が増加

このランキングは車上荒らしのことについても載っております。

今年度はホイールや車内に一時的に置いておいたバッグ類等が増加する一方、カーナビの盗難が約10%以上減ったようです。

とはいえ自動車自体の盗難はもちろん、車内の携行品も盗難に遭わないためにも、やはり自助努力が必要な部分もあります。対策としては、窃盗犯に狙われにくい次のような駐車場選びが重要です。

文面には以下のことが書かれています。

- 明るく見通しが良い。

- 防犯カメラが設置され、場内に死角がない。

- 夜間でも明るい照明やセンサーライトが設置されている。

- 出入口にゲートが設置されており、関係車両以外は侵入できない

ちょっとした自助努力で盗難や車上荒らしを抑止することができます。新車中古車問わず、自分や企業の愛車を守るため一度対策をお考えになってはいかがでしょうか?

【参考資料】

日本損害保険協会 【第16回自動車盗難事故実態調査結果発表】

URLはこちら

PDFはこちら

お金回りの『整理』、このツールで考えてみてはいかがでしょうか?【埼玉・草加市の保険代理店 サンクフル・アイ】

保険代理店を当社は行っております。

保険は金融商品のひとつとされておりますので、お金回りの相談も時には受けたりします。ファイナンシャルプランナー(FP)の方と似たようなことも行うこともしばしばあり、場合によっては提携している会計士・税理士さんとのコラボレーションをすることで問題解決するケースもあります。

私ども保険代理店は保険提案をする際に保険料に回せる資金を算出するために、大まかでも月収や資産を聞く場合があります。特に生命保険を設定する際は長く住宅ローン返済と同じく長く支払っていくものですので、保険の保障と保険料を支払える額のバランスを考えないと長くはやっていけません。

・・・でも保険代理店の人間もアカの他人。月収を他人に伝えるのはちょっとという方に、こちらのツールを使って設計みてはいかがでしょうか?

生命保険文化センター 『e-ライフプランニング』が一般向けに公開されました

あなたの人生を あなた自身が考える「e-ライフプランニング」

と銘打って、生命保険文化センターが一般向けに公開されました。

生命保険文化センター 「e-ライフプランニング」のサイトはこちら

生命保険に加入したことのある方ですと、もしかしたら担当の営業の方や生保レディーの方から、年収や資産状況等をいろいろ聞かれて設定されたことがある方がいらっしゃるかと思います。

その時は現状を伝えて設定したので理に叶っている保険契約をしているかと思いますが、果たしてそれがそのまま維持しているメリットはありますでしょうか?

例えば・・・

- 転職や脱サラして独立をして年収の増減が著しくあった

- 住宅ローンの返済が変動金利だったためにローン返済の額がその当時とかなり違ってきてしまっている

- 産まれた子どもが予定より多くなってしまい、予定していた人数に違いが出てしまっている

など、必ずしも試算と一致しないことって結構出てくると思います。その都度ライフプランニングしてもらうのは面倒なことですし、お金のことは自分のプライバシーにも関わるところでもあるのでなかなか相談しにくいかと思います。

そのような時にこの『e-ライフプランニング』を使うことにより、対面ではなく自分でデータを入力することで、収支バランスが現時点でどのような流れになっているかがわかり、今後のライフプランに役立てることができるかと思います。

他にも生命保険にまつわるデータ集や『自分だけの夢や目標を考える』という欄に、自分のこれからやりたいことを入力し、その夢をかなえるため実際いくら必要なのかを入力できるユニークな内容もあります。

今後の生活について、お金回りのことについて相談できる人が身近にいない方はお使いになってみてはいかがでしょうか。

10月に火災保険10年超の契約ができなくなり、保険料も改定になります。

火災保険が10年以上の契約が今後できなくなるのをご存知でしょうか?

戸建てや分譲マンションを購入する際に住宅ローンを組んで購入された方も多いかと思います。その際に一緒に長期の火災保険にご加入しているかと思います。

今はそれほど厳しくはないようですが、少し前までは住宅ローンの返済期間に合わせて火災保険を契約しないとローンが借りられないといったケースもありました。その場合は住宅ローン35年で組んだ場合は火災保険35年で契約をしていることになります。

それが10年までしか契約ができないといった形となります。そして火災保険の保険料も改定になります。これによる影響をまとめてみました。

保険料の基準となるものを決めている『損害保険料率算出機構』

損害保険料算出機構は、「損害保険料率算出団体に関する法律」に基づき、損害保険業の健全な発達と保険契約者等の利益の確保を目的として当機構が設立され、会員である保険会社等から大量のデータを収集し、精度の高い統計に基づく適正な参考純率と基準料率を算出しています。

(損害保険料率算出機構:浦川理事長挨拶から一部抜粋)

加入している種目(自動車保険や火災保険等)はバラバラですが、会員数は平成26年9月1日で39社あるそうです。そして今回10年超の契約ができなくなった背景には大きく2つのことが考えられます。

- 大雪や洪水等の自然災害やマンションの排水管の老朽化や冬季凍結による水濡れ損害の支払が増加していること

- 自然災害の将来予測に不確実な要素が増しているとの研究成果が発表されたこと

詳しい内容につきましては上記の資料のリンク先をご覧いただければと思いますが、確かにここ最近の火災保険の保険金請求は自然災害による損害とマンションの老朽化による水濡れ損害でのご請求が多いです。

そしてこれからもゲリラ豪雨や大雪、台風や竜巻など、予測不可能な自然災害が来ると考えると、保険料・保険金との収支バランスを考えればこのような改定がでてくるものと思われます。

そして気になるのは上のリンク先の資料に書いている『参考純率における改定』です。

参考純率とは

上記の資料のリンク先の文章を抜粋しますと『純保険料率』を算出し、参考純率として会員保険会社に提供していますと記載されています。

支払っている保険料は、保険会社が保険金の支払いに充てる『純保険料率』と保険会社が保険事業を営むために必要な事務費等に充てられる『付加保険料率』を足したものが『保険料率』となり、この料率で保険料が各保険会社の保険料が決まります。

その純保険料率が変わるため保険料も変更になるというわけです。その純保険料率の参考純率が平均で3.5%引きあがるということのようです。

こちらも詳しいことは上記の資料リンク先をご覧いただければと思いますが、特にマンション構造と呼ばれるM構造の引き上げ率が目立つようです。

しかしながら構造によっては引き下がる地域もあるようですので、その点ではあまり関係が無い地域もあるのかもしれません。

あくまで参考純率という言葉もあって、各社必ずこの料率が引きあがるわけではありません。ただ実際の損害や様々なデータをもとにして作成された参考純率ですので、この引き上げ率に伴った保険料になるのではないかと思います。今年火災保険の保険料改定があるかもしれないという認識はお持ちになっていてもいいかと思います。

家計を圧迫するかもしれない火災保険の参考純率引き上げ、保険料の改定につきましては一度契約をしている保険代理店にご相談するとよいでしょう。タイミングが早いとまだ試算ができなく次回更新時の保険料がわからない場合があります。ご相談の際はその点もふまえて行っていただくことをお勧めします。

来年以降にがんになると・・・【全国がん登録 2016年より義務化】

『全国がん登録』という制度をご存じでしょうか?読んで字のごとくなのですが、日本全国『がん患者』という診断を受けた場合、その医療機関が診断された人のデータを都道府県知事に届け出をすることを義務化するものです。

一見するとこの登録に対してのメリットはあるの?と思いがちですが、登録をすることでがん発症の地域性やがん検診や治療を効果的に行うため等の目的で使われるようです。

来年1月には義務化されてしまう全国がん登録、どんなものかを簡単に触れてみようと思います。

『全国がん登録』ってなに?

「全国がん登録」とは、日本でがんと診断されたすべての人のデータを、国で1つにまとめて集計・分析・管理する新しい仕組みです。

この制度は2016年1月から始まります。「全国がん登録」制度がスタートすると、居住地域にかかわらず全国どこの医療機関で診断を受けても、がんと診断された人のデータは都道府県に設置された「がん登録室」を通じて集められ、国のデータベースで一元管理されるようになります。

前から『院内がん登録』や『地域がん登録』という登録方法があるのですが、がん患者が引越し等で転居してしまうと、同じがん患者が2つの県で登録されてしまったがため、正確なデータが取れないということで、国が法律を整備してこの全国がん登録を作ったということです。

登録されることによって得られると考えられる『効果』

日々の暮らしの中でよく耳にするこれらの情報は、「毎年どのくらいの人が新たにがんと診断されているのか」、すなわちがんの「罹患数」を把握しなければわかりません。その数字を正しく知る唯一の方法が「がん登録」制度です。

罹患数から得られる上記のような情報は、がんの実態を示しているので、国のがん対策や都道府県の地域医療計画にも生かされます。例えば、全国に何ヵ所のがん診療連携拠点病院を整備すればよいのか、この県に肺がんを治療できる医師は何人くらい必要か、どの年代の人にどのようながん検診を実施するのが効果的か、といった計画や対策を立てるときに役立ちます。

がん登録では、罹患数のほかに進行度や生存率など、がんにまつわるさまざまな統計情報も得ることができます。進行度はがんが見つかったときの進み具合を示すものですが、全体の傾向をみることで国や都道府県でがん検診が効果的に実施されているかどうかを知る手がかりにもなります。

また、生存率はがんと診断された人がその後どのくらいの割合で生存しているかということを示した数字ですが、治りやすさの目安にもなるため、医師と患者さんが治療方針を考える上で重要な情報の1つになります。

よく『日本人の2人に1人ががんになる可能性が・・・』といったフレーズを聞くがと思いますが、この部分がより明確になってくると思います。

それと気になるのは個人情報になるのでその情報は流出しないかという懸念を持たれる方もいるかと思います。その点は下記のサイトをご覧いただければと思います。

まずは、来年1月から12月までの1年間に新たにがんと診断された患者数が、30年12月に公表されるとのこと。

さらに5年後には、これらの患者の5年生存率が公表される予定となってます。

がんと診断された場合、このようなことが起こるということは認識しておく必要があると思います。このデータを取ることで、がん治療の有効的な対策になればいいと切に願います。

【参考資料】

「全国がん登録」義務化まで1年弱、いぜん低い認知度 情報管理は大丈夫なのか ← YAHOOニュースのページに飛びます。

.png)