BLOG

お金回りの『整理』、このツールで考えてみてはいかがでしょうか?【埼玉・草加市の保険代理店 サンクフル・アイ】

保険代理店を当社は行っております。

保険は金融商品のひとつとされておりますので、お金回りの相談も時には受けたりします。ファイナンシャルプランナー(FP)の方と似たようなことも行うこともしばしばあり、場合によっては提携している会計士・税理士さんとのコラボレーションをすることで問題解決するケースもあります。

私ども保険代理店は保険提案をする際に保険料に回せる資金を算出するために、大まかでも月収や資産を聞く場合があります。特に生命保険を設定する際は長く住宅ローン返済と同じく長く支払っていくものですので、保険の保障と保険料を支払える額のバランスを考えないと長くはやっていけません。

・・・でも保険代理店の人間もアカの他人。月収を他人に伝えるのはちょっとという方に、こちらのツールを使って設計みてはいかがでしょうか?

生命保険文化センター 『e-ライフプランニング』が一般向けに公開されました

あなたの人生を あなた自身が考える「e-ライフプランニング」

と銘打って、生命保険文化センターが一般向けに公開されました。

生命保険文化センター 「e-ライフプランニング」のサイトはこちら

生命保険に加入したことのある方ですと、もしかしたら担当の営業の方や生保レディーの方から、年収や資産状況等をいろいろ聞かれて設定されたことがある方がいらっしゃるかと思います。

その時は現状を伝えて設定したので理に叶っている保険契約をしているかと思いますが、果たしてそれがそのまま維持しているメリットはありますでしょうか?

例えば・・・

- 転職や脱サラして独立をして年収の増減が著しくあった

- 住宅ローンの返済が変動金利だったためにローン返済の額がその当時とかなり違ってきてしまっている

- 産まれた子どもが予定より多くなってしまい、予定していた人数に違いが出てしまっている

など、必ずしも試算と一致しないことって結構出てくると思います。その都度ライフプランニングしてもらうのは面倒なことですし、お金のことは自分のプライバシーにも関わるところでもあるのでなかなか相談しにくいかと思います。

そのような時にこの『e-ライフプランニング』を使うことにより、対面ではなく自分でデータを入力することで、収支バランスが現時点でどのような流れになっているかがわかり、今後のライフプランに役立てることができるかと思います。

他にも生命保険にまつわるデータ集や『自分だけの夢や目標を考える』という欄に、自分のこれからやりたいことを入力し、その夢をかなえるため実際いくら必要なのかを入力できるユニークな内容もあります。

今後の生活について、お金回りのことについて相談できる人が身近にいない方はお使いになってみてはいかがでしょうか。

飲食業に対してのリスク対策を考える【埼玉・草加市の保険代理店 サンクフル・アイ】

個人のライフスタイルにもリスクがついてしまうのと同じで、事業を営んでいる方にも事業特有のリスクがつきものだと思います。

それはもしかしたら「なんとなく危険かな?」と不確定要素ではあるけれどひた隠しにしまってしまっていることありませんか?

おかげさまで当保険代理店もさまざまな保険提案をさせていただきました。その中で自分がこれまで経験したことを踏まえ、業種別に考えないといけないリスクを書いていこうと思います。

今回は『飲食業』です。個人経営から全国展開・フランチャイズと、規模や収益によって従業員や店舗数も大小ありますが、その大小問わず共通して言えることもあります。

そのあたりを中心に書いていこうと思います。

※飲食の製造については後日改めて『製造業』のカテゴリーで書きます。

飲食業特有のリスク『食中毒』

ヒトの口の中に入るものは、薬を投与しているのではれはそれもですが、飲食物がほとんどになりますので、この『食中毒』のリスクは飲食業特有といってもいいと思います。

ご存知の業者様もご存知かとは多いかとは思いますが、食中毒に関する補償、例えば飲食業者が出した食べ物を食べたことに対して腹痛を訴え、慰謝料等の賠償請求された場合は、飲食業者側の非と認められない場合は賠償請求を支払うことはないのですが、企業や業者が起こしたものではないという証明をするには非常に難しいとされ、ましてや訴訟となり長引けば会社ブランドにキズがついてしまい、営業再開に支障をきたす恐れも考えらえます。

万全の状態で業務遂行をしているとはいえ、気候や環境の変化によりリスク対策を変更せざるを得ない場合も考えられます。

外にある看板や建物付属品へ補償について

店舗を借りる、もしくは住宅を改造して住居と店舗を一緒にしてしまういわゆる『併用物件』という形にした場合、事業で行う場合も火災保険を考えなくてはいけません。

むしろ飲食業ですから火事になるリスクは普通の一般家庭と比べたら多いかと思います。

その火災保険のご契約の際、併せて考えていただきたいのが『外に独立して置いてある看板』と『建物付属品』に対しての補償です。

外にある看板についてですが、他の業種もそうですが飲食業にとってはかなり重要な『呼び込みツール』になるかと思います。

呼び込みツールになる外の看板ですが、外にあるがために自然災害やいたずらをされて破損してしまうケースもございます。そうなった場合は修理となるかと思いますが、契約形態では企業用の火災保険で対応可能となる場合があります。

同様に、店内の雰囲気づくりで取り付けた建物付属品(造作による)も、補償内容によっては火災保険での対応となります。

店舗を借りる際は火災保険の契約が必要となるケースが多いかとは思いますが、このあたりでリスクと感じている場合は火災保険の補償内容をご確認してみてはいかがでしょうか?

従業員のケガ(労働災害)について

従業員のケガについてですが、飲食業につきましてはアルバイトを多く雇っているということもあってか、ケガに対してはかなりシビアに考えないといけない部分ではあります。

ケガの内容は『転倒』『切れ・こすれ』『高温・低温の物に接触』の事故だけで労働災害の約3分の2を占めているそうです。

参考資料:労働災害の防止のためのポイント(厚生労働省)

転倒については5割が『滑り』3割が『つまづき』によるもので、滑りに対し約半分は水や油で床が濡れていたために起きた事故で、つまづきの部分の約7割は荷物等の障害物によるつまづきとのことです。

厚生労働省も4S(整理・整頓・清掃・清潔)活動の徹底をすることにより未然に防ぐことができると注意を促しています。

『切れ・こすれ』につきましては包丁や割れた皿、食品加工機械によるケガがほとんどで、こちらは飲食業特有の事故内容といえるでしょう。

『高温・低温の物に接触』は、調理中やフライヤー油の交換でヤケドが原因です。火を使うケースが多いので、それによる熱中症対策も心がけるよう注意を促しています。

ケガがそれほどひどくなければすぐには復帰できるかとは思いますが、もし大きいケガとなった場合は復帰するまでに時間がかかり就業できない状況になるかもしれません。

人員がいればとりあえずの代わりを見つけ、ケガをされた方はゆっくりと療養すれば店舗運営はなんとかなるかもしれませんが、個人経営ですと変わりはいませんので、店舗を一時閉鎖をしなくてはいけないというリスクも視野に入れないといけません。

独立開業するために多額の運転資金を借りるケースが多いとされる飲食業にとって、ケガによって借金返済の術が無くなってしまうのはかなりの痛手になります。

ケガによる資金調達リスクを感じるようであれば、保険という手も考えられるかもしれません。

今回は飲食業にスポットを当ててみました。飲食業は営業時間帯もバラバラですし管理もなかなか行き届かない部分があるかと思います。それは営業時間が長ければ長いほど行き届かないと思います。しかしながらそれが理由でリスク対策逃れをしてしまうと、最悪の場合は会社経営に携わる重大事故を招くことにもなりかねませんので、ぜひリスク対策を行っていただき、安全な食を提供していただければと思います。

※上記の保険に関する提案はもちろん、飲食に関することで支援をしてもらいたい企業様、可能な限りご相談に乗ります(当社業務提携先の企業をご紹介を致します。)

お問い合わせフォームからお気軽にご連絡下さい。

10月に火災保険10年超の契約ができなくなり、保険料も改定になります。

火災保険が10年以上の契約が今後できなくなるのをご存知でしょうか?

戸建てや分譲マンションを購入する際に住宅ローンを組んで購入された方も多いかと思います。その際に一緒に長期の火災保険にご加入しているかと思います。

今はそれほど厳しくはないようですが、少し前までは住宅ローンの返済期間に合わせて火災保険を契約しないとローンが借りられないといったケースもありました。その場合は住宅ローン35年で組んだ場合は火災保険35年で契約をしていることになります。

それが10年までしか契約ができないといった形となります。そして火災保険の保険料も改定になります。これによる影響をまとめてみました。

保険料の基準となるものを決めている『損害保険料率算出機構』

損害保険料算出機構は、「損害保険料率算出団体に関する法律」に基づき、損害保険業の健全な発達と保険契約者等の利益の確保を目的として当機構が設立され、会員である保険会社等から大量のデータを収集し、精度の高い統計に基づく適正な参考純率と基準料率を算出しています。

(損害保険料率算出機構:浦川理事長挨拶から一部抜粋)

加入している種目(自動車保険や火災保険等)はバラバラですが、会員数は平成26年9月1日で39社あるそうです。そして今回10年超の契約ができなくなった背景には大きく2つのことが考えられます。

- 大雪や洪水等の自然災害やマンションの排水管の老朽化や冬季凍結による水濡れ損害の支払が増加していること

- 自然災害の将来予測に不確実な要素が増しているとの研究成果が発表されたこと

詳しい内容につきましては上記の資料のリンク先をご覧いただければと思いますが、確かにここ最近の火災保険の保険金請求は自然災害による損害とマンションの老朽化による水濡れ損害でのご請求が多いです。

そしてこれからもゲリラ豪雨や大雪、台風や竜巻など、予測不可能な自然災害が来ると考えると、保険料・保険金との収支バランスを考えればこのような改定がでてくるものと思われます。

そして気になるのは上のリンク先の資料に書いている『参考純率における改定』です。

参考純率とは

上記の資料のリンク先の文章を抜粋しますと『純保険料率』を算出し、参考純率として会員保険会社に提供していますと記載されています。

支払っている保険料は、保険会社が保険金の支払いに充てる『純保険料率』と保険会社が保険事業を営むために必要な事務費等に充てられる『付加保険料率』を足したものが『保険料率』となり、この料率で保険料が各保険会社の保険料が決まります。

その純保険料率が変わるため保険料も変更になるというわけです。その純保険料率の参考純率が平均で3.5%引きあがるということのようです。

こちらも詳しいことは上記の資料リンク先をご覧いただければと思いますが、特にマンション構造と呼ばれるM構造の引き上げ率が目立つようです。

しかしながら構造によっては引き下がる地域もあるようですので、その点ではあまり関係が無い地域もあるのかもしれません。

あくまで参考純率という言葉もあって、各社必ずこの料率が引きあがるわけではありません。ただ実際の損害や様々なデータをもとにして作成された参考純率ですので、この引き上げ率に伴った保険料になるのではないかと思います。今年火災保険の保険料改定があるかもしれないという認識はお持ちになっていてもいいかと思います。

家計を圧迫するかもしれない火災保険の参考純率引き上げ、保険料の改定につきましては一度契約をしている保険代理店にご相談するとよいでしょう。タイミングが早いとまだ試算ができなく次回更新時の保険料がわからない場合があります。ご相談の際はその点もふまえて行っていただくことをお勧めします。

来年以降にがんになると・・・【全国がん登録 2016年より義務化】

『全国がん登録』という制度をご存じでしょうか?読んで字のごとくなのですが、日本全国『がん患者』という診断を受けた場合、その医療機関が診断された人のデータを都道府県知事に届け出をすることを義務化するものです。

一見するとこの登録に対してのメリットはあるの?と思いがちですが、登録をすることでがん発症の地域性やがん検診や治療を効果的に行うため等の目的で使われるようです。

来年1月には義務化されてしまう全国がん登録、どんなものかを簡単に触れてみようと思います。

『全国がん登録』ってなに?

「全国がん登録」とは、日本でがんと診断されたすべての人のデータを、国で1つにまとめて集計・分析・管理する新しい仕組みです。

この制度は2016年1月から始まります。「全国がん登録」制度がスタートすると、居住地域にかかわらず全国どこの医療機関で診断を受けても、がんと診断された人のデータは都道府県に設置された「がん登録室」を通じて集められ、国のデータベースで一元管理されるようになります。

前から『院内がん登録』や『地域がん登録』という登録方法があるのですが、がん患者が引越し等で転居してしまうと、同じがん患者が2つの県で登録されてしまったがため、正確なデータが取れないということで、国が法律を整備してこの全国がん登録を作ったということです。

登録されることによって得られると考えられる『効果』

日々の暮らしの中でよく耳にするこれらの情報は、「毎年どのくらいの人が新たにがんと診断されているのか」、すなわちがんの「罹患数」を把握しなければわかりません。その数字を正しく知る唯一の方法が「がん登録」制度です。

罹患数から得られる上記のような情報は、がんの実態を示しているので、国のがん対策や都道府県の地域医療計画にも生かされます。例えば、全国に何ヵ所のがん診療連携拠点病院を整備すればよいのか、この県に肺がんを治療できる医師は何人くらい必要か、どの年代の人にどのようながん検診を実施するのが効果的か、といった計画や対策を立てるときに役立ちます。

がん登録では、罹患数のほかに進行度や生存率など、がんにまつわるさまざまな統計情報も得ることができます。進行度はがんが見つかったときの進み具合を示すものですが、全体の傾向をみることで国や都道府県でがん検診が効果的に実施されているかどうかを知る手がかりにもなります。

また、生存率はがんと診断された人がその後どのくらいの割合で生存しているかということを示した数字ですが、治りやすさの目安にもなるため、医師と患者さんが治療方針を考える上で重要な情報の1つになります。

よく『日本人の2人に1人ががんになる可能性が・・・』といったフレーズを聞くがと思いますが、この部分がより明確になってくると思います。

それと気になるのは個人情報になるのでその情報は流出しないかという懸念を持たれる方もいるかと思います。その点は下記のサイトをご覧いただければと思います。

まずは、来年1月から12月までの1年間に新たにがんと診断された患者数が、30年12月に公表されるとのこと。

さらに5年後には、これらの患者の5年生存率が公表される予定となってます。

がんと診断された場合、このようなことが起こるということは認識しておく必要があると思います。このデータを取ることで、がん治療の有効的な対策になればいいと切に願います。

【参考資料】

「全国がん登録」義務化まで1年弱、いぜん低い認知度 情報管理は大丈夫なのか ← YAHOOニュースのページに飛びます。

明日から確定申告スタート、医療費控除で節税してみましよう。

いよいよ明日から確定申告です。自営業の方にとっては馴染みのある確定申告。昨年1年間の売上にかかった所得税や消費税を申告して納税をしなくてはいけない大事な作業ではありますが、企業に働く従業員の方にはあまり関係のないことかもしれません。

しかし、住宅を買われた方や医療費が年間でかなりかかった人には、住宅ローン減税や医療費控除の部分で所得税や住民税の戻りがあります。

今回このブログでは医療費控除に絞って、筆者である自分もこの医療費控除を使った経験がありますので、こんなケースも対象になることを踏まえて書いていこうと思います。

該当する方で少しでも節税をお考えのかたはぜひご覧下さい。

※利用した内容によっては控除になる場合・ならない場合がございます。詳細につきましては地域所轄の税務署までお問い合わせ下さい。

医療費控除の計算

では、具体的に計算式はどのような式になっているのでしょうか。計算式は以下の通りです。

(年間に支払った医療費の合計額)-(保険金などで補てんされる金額)-10万円

(10万円の部分は、年収が200万未満の方は年間所得×5%に置き換えて計算)

ここでいう『保険金などで・・・』という文面は、生命保険や医療保険等で保険金請求をして保険金をもらった場合、その合計額を使って減額をする必要があります。

実際数字を入れて計算してみましょう。仮に年間医療費が50万円掛かり保険金を30万円分もらった場合、以下の計算式となります。

50万円-30万円-10万円=10万円分の控除

となります。自分の所得によりますが所得税率が10%の場合は、10万×10%=1万円ほどの所得税が戻ってくる計算となります。

(プラスで復興特別税2.1%分還元あり。)

そして住民税も加えて一律10%分引けるためこちらも年間1万円分節税になります。

よく医療費を10万円以上使った場合に申告をする理由というのも、上記の式をみていただければお分かりになるかと思います。

医療費控除を使える『キーワード』

医療費控除が使える・使えないという1つの線引きで、その行為が結果治療のために充てられているかどうかというところがキーポイントになるようです。

病院で治療を受けた際にかかる交通費も合算可能のようなので、例えば病院まで移動が困難でどうしてもバスやタクシーを使わなくてはならない場合、その領収証なんかは取っておくと合算可能のようですので取っておくといいかと思います。

治療は健康保険対象外の治療でも出ますので、保険対象外の治療といって諦めずに申告してみましょう。

反対に控除できないキーワードとして、予防や美容で使ったケースは控除できないようです。あと、同じ入院でも自分の都合で入院をした場合の差額ベッド代は控除できません。

『生命の維持や治療のために使った医療費』は控除対象となり、『予防や美容、疲労回復のため』の控除は対象とならないといった感じで覚えておくといいと思います。

ただし、このようなケースは控除になることもあります。実際に筆者の自分が使ったケースです。

人間ドックで検査をしたら精密検査になり、検査の結果大腸にポリープが見つかって手術をし摘出をした経験があります。この場合、人間ドック単体ですと控除対象にはならないのですが、検査の結果手術をし検査入院までしたので人間ドックの費用が入院・手術の費用と合算され控除対象になりました。

このようなケースもございますので、検査だけしかしてないから出ないというわけでもないのが現状です。

上記に挙げたケースはほんの一例です。場合によっては控除対象になる・ならないが分かれますので、詳しくは所轄の税務署まで聞いてみるとよろしいかと思います。

昨年対象になってしまった方、少しでも還付できるよう試してみてはいかがでしょうか。

ライフスタイルが変わる時の保険見直し【生命保険(入院)編】

前回のブログでは不慮の事故や病気で万が一亡くなられたことを考えての保障の見直しを書きました。

今回は病気やケガで入院したときの保障についてです。入院についての保障は医療技術の進歩が進み、入院の日数が少なっているため、加入されている医療保険ですと過剰な日数をカバーしているという場合があります。

あと、同じ入院でも1泊2日の入院等の短期入院はカバーされていない保険も長年かけている保険ですとそういった保険も中にはありますので、短期入院でも保障してもらいたい場合は見直しの対象になると思います。

他にはどの点を見ておくといいのでしょうか。まとめてみました。

入院日数は平均どれくらい?

医療保険にご加入されている方は、1回の入院に日数制限があるかと思います。60日型・120日型、中には365日型・730日型なんていうものもございます。今ですと日数は短いパターンが多いかと思います。

厚生労働省「患者調査」(平成23年)によると、平均入院日数は32.8日なんだそうです。病気別にみると、一番長いもので「統合失調症、統合失調症型障害及び妄想性障害」が561.1日、続いて「血管性及び詳細不明の認知症」が359.2日、「アルツハイマー病」が236.3日となっているとのこと。

入院した場合、入院日数は何日くらい? ← 生命保険文化センターのサイトへジャンプします。

上記サイトの表を見ると、比較的脳に関しての病気をした場合、入院日数は長くなるようです。悪性新生物でもある『がん』でも約20日くらいとのこと。

この実態を参考にして契約している保険の見直しをしていくといいかと思います。

『1入院』とは

だいたいの入院平均日数を知ったうえで、医療保険ならではの用語で『1入院』という記述があります。ほぼすべての医療保険にはこの文言があるのではないでしょうか?

1入院とは、退院後一定期間(180日が主流)を1カウントとして見ます。それぞれ1回の入院というように見えますが、医療保険の考え方はケースによっては退院しても退院期間が短く同じ病気で入院をした場合、保険が使える日数が短くなります。

実際、例に沿って使える日数を書いてみます。

【例:医療保険60日型の方が心疾患で30日入院し退院されたケース】

- 退院後180日以内に心疾患で入院 ・・・ (使える医療保険日数)30日

- 退院後180日以内に事故に遭い入院 ・・・ (使える医療保険日数)60日

- 退院後180日を過ぎて心疾患で入院 ・・・ (使える医療保険日数)60日

このような形となります。再発したタイミングでは保障される日数も変わってきます。退院しても再発リスクが高い病気になった場合は、短期間で再発をしてしまった場合に備えたいと思った場合は見直しになるかと思います。

入院日数は短くはなりましたが、このように再発して再入院というケースもあるのでその点も考えておくとよろしいかと思います。

子どもの入院について

子どもが産まれたご家庭で保険設計をする時によくお話をさせていただいておりますが、区や市等の役所でこどもに関する医療費支給という制度をご紹介しております。

子どもさんがいらっしゃる方ですとこの制度を知っている方が多いのですが、意外と知られていないのが入院時の『差額ベッド代』とよばれるところの保障がこの医療費支給がされないという点です。

ちなみに当保険代理店があります埼玉県草加市の例(2015年2月現在)ですが、対象年齢は満15歳までとなっております。

(この対象年齢も各自治体によって違いはありますし、所得制限や自己負担額の有無もあるようですので、詳しくは各自治体のこども医療費のサイトをご確認するといいでしょう。)

草加市のこども医療費のサイトを見る限りだと、「健康保険法対象外の費用(例えば、保険適用外治療費・ベッド差額料・薬の容器代・衛生材料(おむつ等) ・診断書の文書料など)は対象になりません。」と記載されています。

こどもの入院は他の世代と比べると入院率は低い確率ではありますが、上記の部分は長期の入院になればなるほど費用がかさみます。気になるようであれば安めの医療保険の検討も考えてもいいかもしれません。一生涯保障される保険であれば、安い掛け金で加入し続けることも可能ですので、子どもが独立してから、親から子へ渡してあげるということもできます。

※草加市 こども医療費支給制度 のサイトを参考に書かせていただきました。他の市区町村につきましては各自治体ホームページをご参照下さい。

医療保険についてはこの保険自体の是非を言われる方は多いですが、入院費の負担を少しでも軽くしたいのであれば保障の検討をしてみてもいいかと思います。

高額療養という制度もありますが、ここでも差額ベッド代等保障されない部分もありますので、保障されない部分を十分考慮して保険の見直しをされるとよろしいかと思います。

ライフスタイルが変わる時の保険見直し【生命保険(万が一の場合)編】

暦の上ではもう『春』です。

春は出会いと別れを感じ取る一番多い季節ではないでしょうか?

ご入園・ご入学・進学・就職・転勤

送別会や卒業式、入学式や入社式・歓迎会などはもう少し先になるとイベントがたくさん起こり得るのではないでしょうか。

ライフスタイルが変わると取り巻く環境が変わります。そしてそれに掛かってくる授業料等のお金回りも考える必要があるかと思います。

保険関係もそうです。ライフスタイルに合わせてそれに見合った保険料を支払っていくことが大事で、見直すことにより保険料支払いの適正化も図れるものと思います。

今回はいくつかのパートに区切って、特に生命保険を中心に書いていこうと思います。

とりあえず1回目の今回は万が一死亡してしまった時に対しての保険の見直しです。

全員の人に当てはまるわけではないのであくまで参考ということでご覧いただけたらと思います。

※詳しく話を聞きたい方はお問い合わせフォームからお気軽にどうぞ!

子供がご入学・ご入園した時の保険見直し

ご結婚時に保険に加入された方の場合、夫婦2人での保障を掛けているかと思います。

そして子供が産まれた時に『教育費確保』の目的でご加入している保険も、もしかしたらご契約されている方もいらっしゃるかと思います。

そのタイミングで保険加入されている方ですと、子供さんが入園・入学をしている時はある程度時が経っていますし保険契約も何年もされていることと思います。

その時必要と思って契約をした保険、今も必要と思えるでしょうか?例えば、大黒柱として働いている旦那様一本の収入で家計を支え、そして奥様は専業主婦として子育てをしようと生活設計をしていたところ、世帯収入のアップ等で奥様もパートヤ派遣等何らかの職に就いた場合、スタイルによっては旦那様同様に奥様にも万が一に備えての保障を少し考えてみたほうがいい場合があります。

例えば・・・

- 旦那様は休日出勤や出張が多く仕事が多忙で育児や家事はほぼ奥様任せになりがち

- 世帯収入をアップさせないと生活が厳しくなってしまう

- 旦那様が転職をし収入が不安定となったため、奥様との収入の開きがあまりない月がある

という方は、もしかしたら旦那様と同じように奥様にも少し保障を追加しておくといいかもしれません。

・・・かといって旦那様ほど保障を手厚くする必要は無いと筆者は考えます。いろいろなスタイルはありますが、旦那様のほうが働く奥様より収入が多い世帯が多いからです。『主夫』というスタイルが当てはまる世帯ですと奥様にも手厚い保障が必要かもしれません。

では奥様に必要な費用はどの程度必要か?子育てや家事に必要な労働力をお金に換算してみるといいかと思います。

分かりやすいところでいくと『家事代行サービス』を使ったらという仮定を立てて考えてみるといいかと思います。

家事代行サービスの『ベアーズ』という企業が『あなたの家事は月収いくら?』というページを上げています。部屋の広さや家族構成、掃除や洗濯、買い物の頻度や子供さんの送り迎えのことまで、結構事細かく選択していき、結果はメールでお知らせをするサイトです。

あなたの家事は月収いくら?のサイトはこちら

家事代行サービスはまだまだ利用者の方は少ないようですが、子供さんを短時間でも見てもらたり掃除や料理をしてもらえたりと、普段なら奥様に任せきりだったことが奥様が不慮の事故で亡くなってしまい男手一人でだと家事や育児に手が回らない時は、このサービスを使うことになるかもしれません。その負担が大変を思うようであれば、保障を考えてみるのもアリかもしれません。

子供が新社会人になったら・・・

子供が新社会人になった時、生命保険で考えなくてはならないことは『無駄な保障は解約をして保障のスリム化を図る』というところだと思います。

子供が学生だったころは、アルバイト等の収入はあったとしても自立をするには難しく親の仕送りで生計を立てているということがだいたいのパターンだと思います。

ですが、子供が新社会人になれば、自分の収入だけでとりあえずは生計を立てられるようになったのであれば、子供のことを考えて掛けていた自分が無くなった時に保険金が出る部分の保険契約は解約をしてしまっても問題ないと思われます。もし死亡保障を必要とするのであれば、老後に備えての保障や年金等の貯蓄に回していくのもひとつの手だと思います。

死亡時に預金者の銀行口座凍結に備えて、生命保険の非課税枠を使った保険契約を考えてみるのもよろしいかと思います。生活費等、毎月出ていくお金を預金者がすべて出している場合、銀行口座が凍結してしまっては生活費等、出ていくお金支払えない状況となりますので支払が困難となります。

そうならないためにも、死亡保険金受取人を指定できる生命保険であれば、銀行口座凍結をされても問題なく保険金を受け取ることができます。

相続税対策として預金をある程度引き出すことのできる準備をしてみることも大事なことだと思います。

いかがでしたでしょうか?保険は契約をしただけで終わりではないことがお分かりいただいたでしょうか。死亡時の生命保険については、医療保険と比べ保険料が高くつくケースが多いです。特に一生涯保障の終身保険は保障期間が長いため保険料が割高で、分かりやすい例になるかと思います。

だからこそ保障の見直しはライフスタイルが変わる頃合いに一度見直しをすることをお勧めいたします。

もちろん見直しの仕方が分からない場合はお気軽にお問い合わせをいただければ、ご対応致します。

保障を見直しできる限り無駄のない保険契約をし、理に叶った保険契約をしていきましょう。

自賠責保険料が2年連続で『据え置き』になります。

先日、金融庁の自賠責保険審議会において自賠責保険の保険料が2年連続で据え置きとなったという報道がありました。

毎年、この時期になると自賠責保険についての改定が話題になることがあります。特に自動車を営業で何台も使っている方や車検を取り扱っている自動車整備業の方から話題が出ます。

だいたいこの時期に改定が入り4月に施行という流れが一般的ですが、過去に6月に施行ということもあったようです。

ここではちょっとした豆知識的なことをまとめたブログを書いていこうと思います。

※補償内容や保険料等については日本損害保険協会の自賠責保険のサイトをご覧下さい。

自賠責保険の保険料は本土と沖縄では違う

『強制保険』と俗に言われる自賠責保険、こちらについては保険料は車種が一緒であれは自動車メーカーや自動車名が違っても保険料は同一です。

ですが本土と沖縄本島・離島、それ以外の離島で保険料が違います。本土が一番高く、沖縄や離島は安い保険料設定になっております。実際走っている車両の数や事故の可能性を見ているものと思われますが、車種によっては保険料の差が2倍近くあります。

だったら沖縄の料率で自賠責保険契約をしそのまま本土で乗れば得をするのかというと、得にはなりません・・・というか万が一その状態で事故に遭った場合は虚偽契約になるため補償されない恐れが非常に高いです。

引越しが離島になった場合で自動車も離島へ持っていく場合は、自賠責保険の変更手続きも手続きもお忘れなく。

自賠責保険は保険会社の利益にならない

自賠責保険は、被害者の救済を目的とした社会保障的な性格を有する保険であるため、保険料に利潤は含まれておらず、保険会社の利益は発生しません。

任意保険が民間保険会社の商品を契約する形となるので、保険会社も利益が入ってくるのでは?とお思いの方もいらっしゃるかと思います。実際保険契約の時もお客様から言われることがありますが、実は利益は入ってきません。

同じように保険でも保険会社の利益にならない保険は、住宅に掛ける火災保険の地震保険の部分も同じく保険会社の利益にはなりません。地震保険は必要経費を除いた額とその運用益のすべてを、責任準備金として積み立てられされます。

仮渡金の制度があります

賠償額の確定までに時間がかかるような場合、被害者は、治療費や葬儀費など当面の出費にあてるため、加害者の加入している保険会社に保険金の前払いを請求することができます。

(詳しくはブログ上記の自賠責保険のサイトからご確認下さい。)

自賠責保険料は今回2年連続で据え置きとなりましたが、今後の車両利用状況・事故状況等によっては来年度以降改定があるかもしれません。

改定が出てくるようであればブログにて今後もご紹介できればと思います。

使用者に求められる責任(ハラスメントについて)

先日、某企業に勤務していた女性に対し、指導役の男性からセクハラを受け退職に追い込まれたということで裁判となり、1300万円で和解が成立したという報道が出ました。

訴状によると、2008年3月、指導のために店に来た店舗の店長から「数字を達成できなかったら彼女になるか、転勤だ」と言われたり、キスを迫られたりして精神的に不安定になり、休職したと主張。10年1月に心的外傷後ストレス障害の心的外傷後ストレス障害(PTSD)と診断され、11年9月に退職したと訴えていたとのことでした。

結果的にこの店長も解決金の半額を支払う等の内容も盛り込まれたもようですが、会社側にも責任を問われ和解金を支払うことになったようです。

使用者に求められる責任については、たとえ1人の従業員が犯したものでも、法律により使用者も罰せられる可能性が非常に高いです。ここブログでは、使用者が賠償責任を負ってしまう場合について書いていこうと思います。

民法715条 使用者賠償責任について

今回、上記のケースは使用者賠償責任に問われたケースだと考えられます。使用者賠償責任を簡単に言いますと、A会社のB社員が不法行為を行い、第三者Cが損害を受けた場合、加害者となったB社員だけではなく使用者であるA業者もCに対して損害賠償責任を負うということです。つまりはA業者も連帯責任ということです。

使用者であるA会社の監督が行き届いていないということが理由ではありますが、それは職務外であってもそれが職務の範囲内と認められてしまうと、職務外でもお使用者賠償の対象とされてしまいます。例えば社内の新年会や懇親会等の飲み会の席でのセクハラやパワハラ行為も、職務範囲内と認められてしまえば使用者賠償の対象です。それほどまでに監督の範囲は意外なところまで広範囲といえます。

実際に不法行為をした従業員への求償権は場合によってはできますが、被害者の方が一般的に訴訟を起こすのは加害者の従業員と会社を訴えるといったことがほとんどですので、会社が賠償責任を免れるということは難しいと思いますし仮に会社が訴えられて『会社側には落ち度がなかった』という無過失責任を言ってもそれを認められることはほぼ皆無に等しいようですので、結果的には使用者側も賠償責任を負うことになります。

対策としては?

ハラスメントという意味を調べると『嫌がらせ・いじめ』という言葉が出てきます。人が嫌がる行為はやめましょうということではありますが、人それぞれ『人の言動』はとらえ方が違います。自分が受けてハラスメントな言動だと思ったら直接『NO!』と言えればいいですが、それが直属の上司であった場合は言いにくいかと思います。

- 同僚等、信頼できる方に相談してみる

- 人事部等、会社の窓口に相談してみる

というのが解決の糸口になるかと思いますが、ハラスメント行為を起こさない環境づくり、もし起きてしまった場合に相談できる環境づくりを会社側がしないといけません。優秀な人材がハラスメント行為により従業員が転職してしまったり、思い悩んで精神疾患になり、結果従業員が慰謝料を会社側へ請求されたりといったケースを起こさないためにも、業務遂行上の行為によるケガを見るだけでなくメンタル面も見ていかないといけません。

会社を経営するためには事業の向上も考えつつ、様々なリスク対策も考えないといけません。時代とともにそのリスクの考え方も様々で、ハラスメントの考え方についてはここ数十年前から出てきたことで、昭和の時代ではそこまではあまり考えられなかったことだと思います。長期経営している経営者様、優秀な人材の流出を抑えるためにもハラスメント対策、考えてみませんか?

【お知らせ】

使用者賠償に対しての保険も提案可能です。補償内容等について詳しくはお問い合わせフォームからご連絡下さい。

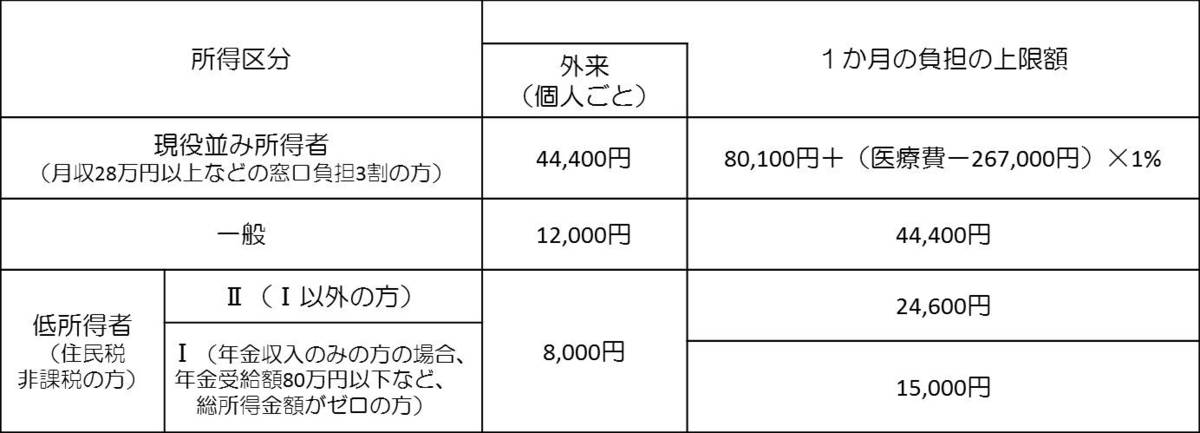

変更になってます!高額療養費制度

新年を迎え、早くももう一月が経とうとしております。時の経つのは早いものです。

今年に入りいろいろと改定がありますが、保険に関わることでも何個か改定がございます。前にも触れました相続税のこともそうですが、今回触れてみようと思うのが、『高額療養費』です。

高額療養費の制度は内容を知っておけば、もし入院をして高額な費用を支払うことになっても、手続きさえ踏めば結果的に自費を抑えることができる制度です。

生命保険で医療関係の話をする時にこの制度の話をまずさせていただいてます。公的医療保険を支払っているこの制度の話をしておくことで、民間の医療保険に加入しなくとも現在支払っている健康保険を支払っている方はこのような制度を受けられるということを認識してもらってます。

そして支払の対象外の部分もお伝えしております。そのことを知ってもらうことによって民間の医療保険の必要性をお伝えしております。

そしてその制度が今年の1月1日より変更になったのをご存知でしょうか?簡単に言ってしまうと所得に応じて区分けされている枠が少し増えたといったどのあたりが変わったのかをまとめてみようと思います。

実際にどこがどう変わったのかと言いますと、70歳未満の方の所得の区分けが3つ→5つへ変更されました。

【2014年12月31日まで】

70歳未満の方

| 所得区分 |

1か月の負担の上限額 |

|

上位所得者(月収53万円以上の方) |

150,000円+(医療費-500,000円)×1% |

|

一般 |

80,100円+(医療費-267,000円)×1% |

|

低所得者(住民税非課税の方) |

35,400円 |

【2015年1月1日より】

70歳未満の方

| 所得区分 | 1か月の負担の上限額 |

|

年収約1,160万円以上の方 |

252,600+(医療費-842,000円)×1% |

|

年収約770万円~1160万円の方 |

167,400+(医療費-842,000円)×1% |

|

年収約370万円~770万円の方 |

80,100+(医療費-267,000円)×1% |

|

年収約370万円~770万円の方 |

57,600円 |

|

住民税非課税の方 |

35,400円 |

例:サラリーマンの方で標準報酬月額が50万円の方の場合で医療費が1ヶ月で100万円(10割負担をしたと仮定)かかった場合の自己負担額

80,100+(1,000,000-267,000)×1%=87,430 となり、100万円の自己負担額がご自身がご加入している公的医療保険の窓口へ申請をすることで87,430円の実質自己負担額で済ませることが可能となります。

ちなみに窓口負担で3割の自己負担をした場合は医療費は30万円となるため、実際の高額療養費の支給額は300,000-87,430=212,570 の支給となります。

実際、筆者個人も高額療養費制度を利用した方から話を伺うと、だいたい自己負担額は9万円前後で済んだという話を耳にします。この式にあてはめてみれは自ずとそのくらいの自己負担額になるのはお分かりいただけると思います。

70歳以上の方はこちら

ただし、医療費には対象外のものがございます。代表的な例としては・・・

- 差額ベッド代

- 日用品代

- 入院時の食事代

- 保険適用外の診療や先進医療の自己負担分

です。ですので、なんでもかんでも高額療養費制度が使えるというわけではございません。このあたりの金銭面の負担を気にされているようであれば、民間の医療保険に加入することも視野に入れるとよろしいかと思います。

その他、直近の12か月間に、既に3回以上高額療養費の支給を受けている場合(多数回該当の場合)には、その月の負担の上限額がさらに引き下がったり、世帯合算の制度もございます。詳しくはこちらの厚生労働省のサイトをご覧下さい。

高額になってしまった医療費、まずは公的制度で抑えることができることをを知ることが、万が一その事態になってしまった時にかなりの助けになると思います。

そして逆に対象にならない部分もあるので、その部分をどうするかも併せて考える必要があります。

少しでも負担を軽くして、安心できる治療を受けられるよう高額療養費制度のことを知っておいてください。

.png)