BLOG

企業が考えないといけない『自然災害リスク』とは【埼玉・草加の保険代理店 サンクフル・アイ】

ここ最近、北関東を中心に襲った大雨や、日本から遠く離れた場所で大きな地震があり、その影響で津波が発生したりと、自然災害のリスクが出てくるようになりました。

これは個人でも法人でもそのリスクは考えないといけないところで、特に法人はその災害が原因で法人ならではのリスクを背負うことも考えられます。

ここでは企業が考えないといけないリスクを中心に書いていこうと思います。

一助となれば幸いです。

財物損壊のリスク

これは個人でも考えないといけないところはありますが、法人は個人以上に考えないといけないことはたくさんあります。

それは業種によって様々だと思います。

例えば、製造業の場合は商品を作る『設備』や、飲食業の場合ですと、厨房で使う調理器具などの『設備』や『小物類』などです。

これらが「大雨で床上浸水した」などの自然災害を起こした時に損壊してしまったら、営業ができなくなります。それらを修復したり買い直したりするのは資金が必要となります。その資金も十分考慮する必要があります。

そして実際販売する商品や製品も同様に、自然災害が起きた時に無事ではないと感じた時はリスクが低いところへ保管場所を移動するなどの対策は必要だと思います。

「うちは商品販売ではなくサービスを売っているから、そのようなリスクは考えられない」

と思う人もいるかと思います。例えばそこで備品として使用しているパソコンはどうでしょうか?インターネットが無いとサービスが提供できないといった方でも、電子機器を使用しているといったケースもあります。運送業であれば運搬で使っている自動車やバイク・・・のように、何かしらモノを使って営業をしている方、多いと思います。

といったことで、企業が考えないといけないリスクは多々あります。

復旧に備えて・・・

壊れてしまったものはそのままにしておかないのは個人でも一緒ですが、企業は壊れたものを復旧させる間に考えないといけないリスクがあります。

それは、休業リスクです。

休業リスクとは、復旧までの間工場や店舗・事務所などを閉鎖し、その結果売上が無くなり損失が発生するリスクです。「逸失利益リスク」とも言われます。

交通事故に遭い後遺障害になった場合、健常者であれば稼げたであろう給与が、後遺障害を患った為に体が動かせなくなり給与が下がったり退職を余儀なくされ、稼げなくなってしまった時に起こるのが逸失利益です。

自分はまだまだできると思って意欲はあるけれど、自然災害などの外的要因で利益が出せないのは本当にやるせない気持ちになります。そういった場合の休業した時の逸失利益リスクはお考えでしょうか?

休業リスクは財物損壊リスクと違い、壊れていなくても休業を余儀なくされる場合があります。例えば、近くで川の氾濫して自分の勤務先が財物損壊がなくても、避難勧告が出ていて勤務先に行くことができないケースや、自分の勤務先がいわゆる「袋小路」のところにあり、近くの建物が倒壊したり樹木が倒木して先へ進めなく結果的に勤務先へたどり着けないといったケースも該当します。

そして休業のリスクは復旧後にも起こり得ます・・・

復旧は早期完了を目指す

復旧後、営業も無事にでき、逸失利益分取り戻そうと誰もが思います。しかし、今まで取引をしていたところは全部戻ってきますでしょうか?

時間はどんな人でも同じ時間を過ごします。自分の会社が災害で復旧作業をしていても、災害の無かった地域では普通に営業を行っています。お得意様がいるところから注文が来ても復旧作業で納品が間に合わない場合、そのお得意様も復旧完了まで待っていられない場合は他のところを探すことも検討するでしょう。そのお得意様も他のお客様から納期を迫られていたらなおのこと悠長になってはいられないと思います。

そうならないためにも復旧は早期完了を目指す必要があるのです。そのためにもリスクの分散化として自然災害が比較的低いと思われる地域に移転、もしくは支店などを作ることをする必要もあるかと思います。

企業によっては災害時より復旧時の方がリスクと感じる方もいらっしゃるかもしれませんね。

企業がかかえる自然災害リスクはこのようにさまざまあり、それは業種によってさまざまです。そして早期復旧をしないと後に顧客を逃がしてしまうことにもなりかねない重要なリスクとも言えます。

一度自然災害に対するリスク、考えてみてはいかがでしょうか?

雨・風の建物・家財の補償を考える【埼玉・草加の保険代理店 サンクフル・アイ】

ゲリラ豪雨や台風など、今年も荒れた天候になっています。最近ですと茨城・栃木などで記録的な大雨により川が氾濫して大洪水となった地域もありました。

今回の大雨で被害に遭われた方、もしご覧になっていましたら心よりお見舞い申し上げますとともに、一日も早い再建をお祈り致します。

避難経路や避難後の対策を考えてはみなさんお考えではあるかと思いますが、自宅の建物や家財道具の火災保険はどうなっていますでしょうか?

今回は火災保険の雨や風による補償について書いていこうと思います。

火事以外でも補償される『火災保険』

「火災保険って火事になった時にしか出ないんじゃないの?」と思われがちですが、実は火事以外でも契約内容によっては補償されます。火事の分類の中には、

- 落雷

- 破裂

- 爆発

といった内容が一つのカテゴリーとなります。ケースとしては「落雷によってインターホンが壊れた」というような内容が該当してきます。

火災保険は他にもカテゴリーがあり、代表的なものでいうと

- 台風や竜巻などの風損害や雹(ヒョウ)や雪の重みでの損壊(以下:風災)

- 床上浸水や床下浸水、土砂災害ででの損害(以下:水災)

- 盗難や騒じょう、飛行物の落下によって壊された損害や雨漏りなどの水濡れ損害

- 上記のカテゴリーに該当しない場合で、原因が古くなって壊れたために起きたものではない場合

といったカテゴリーわけになります。各保険会社補償がバラバラですので、だいたい5~6個程度のカテゴリー分けとなります。

火災保険は契約内容しだいでは様々な天災にも補償をしてくれる保険です。そのため、現在のお住まいにあった補償内容にしないと役に立たない火災保険となってしまいます。

例えば、台風や雪が多く、その影響で建物が壊れた時の補償を考えたい時は風災の補償を考え、近くに川があり氾濫した場合に床上・床下浸水する恐れのある場合は、水災の補償を考えるとよろしいかと思います。

逆に例えば近くに川が無く、自治台で調べても氾濫する可能性が極めて低い地域に住んでいる場合は、もしかしたら水災の補償は必要ないかと思いますので、あえてその補償を入れない契約もありかと思います。

災害は無い方がいいですが、もし万が一天災に自宅が巻き込まれても補償されるような火災保険契約にしておきましょう。

併せて、家財道具の補償も一緒に考えておきましょう。床上浸水した・川が氾濫し建物が流されたといった場合、家財道具も無事ではないことがほとんどですので、家財道具の買い替え費用を確保するためにも火災保険の家財道具部分も考えてきましょう。

もしも自動車事故を起こしてしまったら・・・【埼玉・草加の保険代理店 サンクフル・アイ】

今回は『もし自動車事故を起こしてしまったら』というタイトルでブログを書いていこうと思います。

事故は突然起きます。自分が起こしていなくても、見知らぬ自動車から事故をもらってしまうことも場合によってはあります。

もし相手(被・加害者)がいた場合を想定して、とりあえず『やらなくてはいけないこと』『やらないほうがいいこと』を書いていこうと思います。

あまり考えたくないとは思いますが、もし事故が起きてしまった場合、少しでも円滑に対応できるよう、頭の片隅に入れていただけると幸いです。

まずは『人命救助』を!

自分が被害者でも加害者でも、相手側の安否は気になるところ。たとえ相手側が完全に悪い事故でも相手が重傷であれば対応をしてあげないといけません。

自分のケガの程度にもよりますし、事故を起きてしまい焦る気持ちになるがちですが、まずは人命救助に努めてください。

場合によっては自分の方が重傷で、脳震盪を起こしていたり、その時は問題なかったけれど2・3日後にむちうち症になるケースもありますので、あまり無茶な動きは避け、第三者の方がいたら事情を話し一緒に人命救助を手伝ってもらうといいかと思います。

事故車を安全な場所へ・・・そして警察へ連絡

人命救助が終わった、もしくはその必要が無い場合は、事故車を安全な場所へと動かす必要があります。

よく現場保存ということで事故車を事故当時のままで置いておくことがありますが、場合によってはその事故車のせいで事故渋滞や二次事故が起こるケースがあります。

そういったケースが想定される場合は事故車を安全な場所へ退避させることが必要になってきます。しかしながら安全な場所へ移動させると実際事故をした場所と異なるので相手に言い逃れや真実とは違う話をされてしまうのでは?と思われるかと思います。

警察に連絡をする際に、もしできることなら以下のことをやっておくといいかと思います。

- 事故を目撃している第三者の方がいるかどうかを把握し、その方にもできる限り協力してもらう

- 事故現場をスマートフォンなどのカメラで撮影をしておく

どちらもできる限りにはなりますが、特に『記録』として残るカメラ撮影は証拠物件にはなります。搭載している方はドライブレコーダーのデータも、事故の動画が録れていれば証拠になります。

保険会社によっては、どこの写真を撮ればいいかナビゲートをするスマートフォンアプリがありますので、そのような機能がある保険会社に契約しているようであればアプリを事前にダウンロードしてみるといいかと思います。

警察に連絡を入れ事情聴取をされている時は、自分が主張すべきところは主張しましょう。仮に通らないと思うような内容でも話していきましょう。

場合によっては過失割合の部分でその主張で左右されることもあります。

保険会社(保険代理店)への連絡

警察の事情聴取が終わり一段落をすると相手側の自動車の修理費や治療費、自分の自動車の修理費や治療費を保険会社へ請求する連絡を入れることになると思います。

ここで、保険会社・保険代理店へ事故報告をする時に把握をしておくといい内容を書いていきます。

- 事故現場の住所(●●交差点名などの地名や●●ビル付近など建物の名称でも可)

- 相手側の氏名・住所・連絡先

- 事故担当をした所轄の警察署・担当者

- 病院名(自分・相手側とも、ケガで治療をする場合)

- 修理工場名(自分・相手側とも、自動車を修理する場合)

その他、事故状況を出来る限り鮮明にお伝えいただいて、警察に伝えたことと同じように自己主張をしましょう。そして事故後気がついたことは報告後でも結構ですので連絡を入れましょう。「ダメ元」でも言っておくともしかしたらその主張は通るかもしれません。

もちろん真実を曲げるような内容は伝えてはいけません。事故状況ではその主張はありえないことを言ってしまっては事故の解決に影響が出ます。

そして保険を使う場合は相手側と示談を進めることはお勧めできません。法外な示談金を請求されるケースがありますので、一度契約している保険会社・保険代理店と打ち合わせをすることをお勧めします。

以上が事故を起こしてしまった時のおおまかな対処方法です。

まずは人命救助を必要であれば最優先で行い、警察・保険会社への報告、適宜事故車を修理工場へ搬送をするといった流れになるかと思います。

事故は頻繁に起こすものではないため、事故を起こすことは想定外なことで焦るかと思います。

冷静な対応が迅速な人命救助・警察や保険会社への報告につながり、円滑に事故が解決するきっかけになります。

冒頭にも書きましたが、このことが頭の片隅にでも入れていただければ幸いです。

介護費用の負担軽減に向けて資産を『圧縮』してみませんか?【埼玉・草加の保険代理店 サンクフル・アイ】

8月より、公的介護保険が改定になったことをブログに書きました。

内容を見ていると負担増となっている部分も多く、介護サービスを利用している方の中には家計を圧迫してしまう方もいらっしゃるかもしれません。

しかし、生命保険を利用することによってその負担を軽減できることをご存知でしょうか?

今回は、具体的に生命保険を利用することによってどのように軽減nできるのかを書いていこうと思います。

特定入所者介護サービス費について

今回、この生命保険の資産圧縮プランを使うにあたってどの部分を抑えるのかを把握しないといけません。

対象となるのは『特定入所者介護サービス費』です。特別養護老人ホームや介護老人保健施設の食事代や居住費などが該当します。

特別養護老人ホームや介護老人保健施設の食事代や居住費は、 介護保険の給付対象とならず全額自己負担です。ただし住民税非課税世帯など所得が低い場合は、負担が一定額以上になると「補足給付(特定入所者介護サービス費)」が支給されていました。

それが、以下の要件をどれだけ満たすかによって、負担額が増えてきます。

- 本人の世帯全員が市町村民税非課税

- 本人の配偶者が市町村民税非課税者(別世帯の場合も含む

- 本人の預貯金等の資産が1,000万円以下(夫婦で2,000万円以下)

ではどのようになるか。当社があります埼玉県草加市の例を取ってみます。(草加市役所ホームページより抜粋)

|

対象者 |

利用者負担区分 |

居住費 |

食費 |

|||||

|

多床室 |

従来型個室(注2) |

ユニット型準個室 |

ユニット型個室 |

|||||

|

(1)特養等 |

(2)老健・療養等 |

|||||||

|

生活保護受給者 |

第1段階 |

0円 (0円) |

320円 (1万円) |

490円 (1万5000円) |

490円 (1万5000円) |

820円 (2万5000円) |

300円 (1万円) |

|

|

上記3条件を全て満たす人 |

老齢福祉年金受給者 |

|||||||

|

課税年金収入額と合計所得金額の合計が80万円以下の人 |

第2段階 |

370円 (1万2千円) |

420円 (1万3000円) |

490円 (1万5000円) |

490円 (1万5000円) |

820円 (2万5000円) |

390円 (1万2000円) |

|

|

利用者負担第1・2段階以外の人 |

第3段階 |

370円 (1万2千円) |

820円 (2万5000円) |

1310円 (4万円) |

1310円 (4万円) |

1310円 (4万円) |

650円 (2万円) |

|

|

上記以外の人(基準費用額) |

第4段階 |

840円 (2万6千円) |

1150円 (3万5000円) |

1640円 (5万円) |

1640円 (5万円) |

1970円 (6万円) |

1380円 (4万2000円) |

|

(注1)表示している金額は日額、( )内は月額概数

(注2)従来型個室の場合は表に示されている金額の他に特別な室料として別途費用がかかる場合があります。

いかがでしょうか?この3条件をすべて満たすか満たさないかで月々約1~2万も違います。生活保護受給者と比べるとそれ以上違います。

(詳しくはお住まいの各市区役所のホームページをご確認下さい。)

3条件のうち、1・2はクリアできても資産を多く持たれている方ですとそれだけでここでいう『上記以外の人』となってしまいます。ここを資産圧縮をしよう試みてみませんかというわけです。

なぜ、生命保険で資産圧縮?

ここでタイトルに書きました生命保険で資産の圧縮をするのかというと、『資産』の項目のなかに生命保険が該当していないからです。

具体的に資産にあたるものは何なのかを見ていきます。

- 預貯金(普通・定期)

- 有価証券(株式・国債・地方債・社債等)

- 金・銀など時価評価額が容易に把握できる貴金属

- 投資信託

- タンス貯金(現金)

が対象となっています。タンス預金は自己申告でということで構わないと某自治体のホームページが書いてありましたが、タンス預金まで申告しないといけないのは、確かに資産ではあるかと思いますが驚きですね。

今度は逆に資産にあたらないものを見ていきます。

- 生命保険、個人年金、養老年金、学資保険等

- 自動車

- 腕時計・宝石等時価評価額の把握が困難な貴金属

- 絵画・骨董品

- 家財

などです。一番上の生命保険・個人年金・養老年金・学資保険は民間の生命保険の部分となりますので、生命保険がいかに資産圧縮に適しているかが分かります。

他にも資産圧縮をさせる方法はたくさんありますが、万が一の介護費用の捻出に備え、生命保険の加入を検討するのもよろしいかと思います。体の状態が健康で現在介護状態でなければ、年齢による保険料増がありますが比較的入りやすいかと思います。

具体的には・・・

- 高年齢になり、介護になった場合に保障を受けられる保険(民間の介護終身保険)

- 資産を一時的に圧縮させるために、保険料を一時払できる保険(一時払終身保険など)

- 解約返戻金が発生し、解約するタイミングでは保険料の総支払額より返戻金の戻りが大きくなる保険(終身保険など)

が適しているかと思います。もちろん他の方法もあります。

いかがでしたでしょうか?今回の公的介護保険制度の変更により、生命保険契約を利用することによって恩恵を受けられる内容が増えました。

もし詳しい内容がお聞きになりたいという場合はお問い合わせフォームからお気軽にご連絡下さい。

介護は人によっては長い年月をかける必要があります。その分少しの負担が積み重なると家計を圧迫しかねません。

人によっては随分先の話になるかもしれませんが是非一度介護のこと、考えてみてはいかがでしょうか?

もし、万が一自宅が火事に遭ってしまったら・・・【埼玉・草加の保険代理店 サンクフル・アイ】

9月1日は防災の日です。

関東大震災が起きた9月1日を中心に防災についてさまざまなイベントが各地で行われることと思います。

しかしながら、自分で対策をしていても災害が起きてしまう場合も中にはあります。

自然災害はある程度の対策はできるかと思います。しかし火事については寝たばこや放火、ガス爆発など突発的や不注意で起きてしまうことが多いかと思います。

今回は火災に遭ってしまったらということですが、保険金請求をするにあたってのポイントをまとめたブロクを書こうと思います。

たとえ『ボヤ』でも消防署に届け出を!

火災は大小問わず起こしたくはないものです。しかし、火災の原因の1位は17年連続で『放火』で、平成25年中の放火による出火件数は5,093件、前年(5,370件)に比べ277件(5.2%)減少しているものの、全火災(4万8,095件)の10.6%を占め、17年連続して出火原因の第1位となっています。

(総務省消防庁 平成26年版 消防白書より)

ガス爆発やたばこの不始末が原因であれば未然に防げるかもしれませんが、放火になると自分がやっていることではないので防ぎようがありません。

かろうじて放火されたことに気がつきボヤ騒ぎで収まる場合もあるかもしれません。

もし、ボヤ騒ぎ程度で済んでも、発見した人は消防署に通報する義務があるという法律があるというのはご存知でしょうか?

消防法第24条で定めていて、発見したすべての人が最も迅速に到達するように協力しなければならないということまで書かれております。

今後なんらかのトラブルを防ぐためにも、消防署に届け出ましょう。

消火活動が終わった後に行うこと

火災に遭い消火活動が終わると、様々なことで動かなくてはなりません。

- 仮住まいの手配

- 罹災証明書の発行

- 火災保険の保険金請求

- 燃えカスなどの取り片づけ

- ガス・水道などの各施設への連絡

- 近隣の方へのお詫びやお世話になった方へのお礼

など、火災を起こしてしまうと様々な手続きやあいさつ回りをすることになるかと思います。事情聴取をする前に現場検証をするため現場の保存が必要となったり、もし万が一火災に巻き込まれて被害に遭った場合は相応のことが必要になります。

罹災証明書は様々な手続きで必要となりますので、なるべく早めに消防署へ行き発行をしてもらいましょう。

確定申告により所得税法による雑損控除が災害減免法による軽減免除を選ぶことによる税金が軽減されます。どちらが得になるかはケースバイケースのようです。具体的な事例は税理士の方か最寄りの税務署へご相談下さい。

いかがでしたでしょうか。火災は自分が気をつけていても放火や近隣のもらい火で火事に巻き込まれてしまうこともあります。

簡単ではございますが、もし被害に遭ってしまっても困らないように、このブログが少しでも役に立てれば幸いです。

最後に、このブログは当代理店取扱保険会社の東京海上日動火災保険社の『お見舞いと見舞いのアドバイス』という本を参考に書いております。

ここでは今回書いたブログより細かい内容が記載されております。

必要な方は無料配布を致します。他の保険会社の火災保険契約でも申請方法等はほぼ同じですので、使える本だと思います。

お問い合わせフォームからご連絡下さい。

また、燃えカスなどの残存物の取り片づけ費用につきましては契約している火災保険で補償される場合があります。

保険契約をまとめてみませんか?【埼玉・草加の保険代理店 サンクフル・アイ】

当社のブログをいつもご覧いただいてありがとうございます。

当保険代理店から加入している方、いつもご愛顧感謝です。

もし初めてご覧いただく方はこんな保険代理店があるんだなーって見ていただくだけでも幸いです。

あ、よかったらFacebookやtwitterなんかでフォローしていただけると非常にウレシイです!

たまには情報提供ではなく、最近営業をしていて感じていることを書いていこうと思います。

タイトルは「保険契約を保険代理店でひとつにまとめるか保険契約ごとで会社ごとでバラバラに契約をするか」です。

タイトル長すぎですね(笑)。では、ご覧いただけたらと思います。

保険契約、把握してますか?

みなさんはいくつ保険に加入していますでしょうか?保険代理店から入る民間の保険もあれば、クレジットカードについている保険、公的に毎月支払っている医療保険や介護保険、もしかしたら会社の団体で保険加入している方もいらっしゃるかと思います。

気がついたら保険料の支払い過ぎて家計を圧迫してはいないでしょうか?

お客様とお話して保険の見直しを依頼されることがよくあります。だいたいこの話になるきっかけが・・・

- 保険加入はしているが保障内容がわからない。

- 契約をしている保険料の支払が厳しくなってきた。

- 生命保険の『更新』があって、このままの保障で更新をすると保険料がかなり割高となると生保営業担当者から言われた。

といった内容です。損害保険と生命保険、どちらかというと生命保険での内容が多いです。損害保険でもケガの補償など自分の体への補償についての見直しが多いです。

共通して言えるのは、「保険契約の把握」がキーワードなのではないでしょうか?と思います。

気がついたら同じ保険に加入している?保険料の払い過ぎを抑える『コツ』

保険契約はみなさんどこから入ってますか?例えば自動車保険だったらディーラーや整備工場から、火災保険なら住宅購入時や賃貸契約時に不動産仲介さんからでしょうか?

保険契約がいろんなところでバラバラに加入をしている方は一度保険証券をご確認下さい。同じ補償内容が書かれているところはないでしょうか?

例えば、ここ最近自転車に乗っている時、人をはねてしまって賠償責任に問われた場合に保険金が支払われる個人賠償責任に関する保険が自動車保険・火災保険両方についていないでしょうか?両方についていても保険金が二重に支払われないので、どちらか1つにあれば十分補償されるため、保険料のムダとなります。

(ただし、補償内容によっては同じ文面でも保障範囲で異なる場合がありますので、詳しくは契約している保険約款や各保険会社の契約窓口までお問い合わせすることをお勧めします。)

このように、違う保険でも同じ内容の保険にそれぞれ加入している場合があります。その時は提案を受けて必要と思って加入をしていても、別の保険に加入をする時には前に加入をした保険内容は結構忘れてしまいがちです。自分も保険を提案する立場にいますのでわかりますが、保険に素人でしたらやっぱり忘れて同じ保険に加入してしまう可能性はあると思います。

他にも・・・

- 自動車やバイク搭乗時に事故などで自分がケガをした場合に出る搭乗者傷害保険は、傷害保険でも加入をしていたら補償される。

- 火災保険の保険金設定がやたらと高い。(最初の保険契約時に土地の分も入っている可能性があります。)

- どこかの民間保険や共済でケガや病気で入院した時の保障に加入しているにも関わらず、クレジットカードの傷害保険付きのプランに保険料を支払っている。

など、保険料の払い過ぎと思われる内容は様々です。

だから、保険契約をまとめてみませんか?

このように保険契約を過剰にしていしまうのは、バラバラに加入をすることで起こりやすくなると考えられます。保険加入するうえで、気を惹く内容が書かれていたらやっぱり加入はしたくなると思います。

保険契約をどこか1つのところでまとめておくと、補償(保障)内容が分からなくなった時に、そこに聞くだけで知ることができます。

保険金請求もそこへ連絡をするだけで請求することができます。

それを担っているのが保険代理店です。

「なんだ、保険メインでやっている保険代理店で契約をすることを推したいだけなの?」と言われてしまいそうなので、保健代理店だけで契約することのデメリットをいうと、例えば自動車が事故をした時に、自動車は整備工場だけれど、保険は保険代理店だから一貫していないという点、住宅で言えば自然災害で壊れた部分を工務店が直すけど、保険は別の保険代理店で契約しているから一貫していないという点、くらいだと思います。

ちなみに一貫していてもしていなくても、事故対応のスピードは変わりありません。もし変わるとしたら保険代理店自身の対応能力やスピードだけだと思います。

保険をトータルに任せたい場合はメインで保険代理店をやっているところへ任せてみてはいかがでしょうか?

もしかしたら保険料のムダが出てくるかもしれませんよ?

『ストレスチェック制度』ってご存知ですか?【埼玉・草加市の保険代理店 サンクフル・アイ】

今年12月に労働安全衛生法が改正されるのはご存知でしょうか?

労働安全衛生法は、職場における労働者の安全と健康を確保するとともに、快適な職場環境の形成を促進することを目的とする法律です。

その法律が改正され『ストレスチェック制度』というものが導入されます。

法人のご担当者様との対話のなかで、このストレスチェックのことをおっしゃらっる方も多く、この制度の認知度も管理をする側から見たら高くなりつつあるかと思います。

今回はそのストレスチェック制度についてまとめていきます。

ストレスチェック制度とは『労働者に対して行う心理的な負担の程度を把握するための検査』

労災事故というと業務上の『ケガ』という考え方が一般的ではあるが、近年、その労災事故は精神的疲労が理由となっている事案が増えております。

インターネットで検索していただくとわかりますが、精神的疲労で労災となってしまった判例はかなり増えてきており、労災請求件数は平成20年度は927件あったが平成24年度には1257件請求がありました(出所:厚生労働省労働基準局労災補償部)

前年度と比べると若干減少とはなっているようですが、数年前から比べてみても精神的障害の労災請求件数は増えている傾向にあります。

精神的障害に至って原因については『セクハラ・パワハラ』などのハラスメント系や長時間勤務によって起こるうつ病や自殺などです。

ケガは目に見えるので一目見てわかるところもありますが、心の中までは見ることができません。普段同僚や部下に対して何気なく言っている言葉が、時に心を傷つけたりプレッシャーとなって追いつめてしまい、結果うつ病を発症する原因となってしまったりと、その言動1つがきっかけで精神的障害の労災事故へと発展してしまうケースも決して無くはないということです。

今年12月1日より行うストレスチェック制度とは『労働者に対して行う心理的な負担の程度を把握するための検査』と厚生労働省が謳っているように、労働者のメンタルヘルス不調の未然防止を主な目的とし、労働者自身のストレスへのき気づきを促しストレスの原因となる職場環境の改善につなげていくことを目的としています。

対象事業者は?

では、対象となっている事業者はどのようになっているのでしょうか?

対象となっている事業者は常時50名以上の事業者となっております。それ以の人数の事業所は当面は努力義務となってます。

1社50名以上いても、事業所がいくつか分かれており、その場所が50名を超えていなければ努力義務といった形です。

こう見ると義務化とはいえ、該当する企業は従業員が50名以上いても対象にならない企業も多いのではないでしょうか?

個人的な感想ですが、大企業はこういった心労による対策はそれなりに行き届いているところもあるかと思いますが、中小零細企業のところではそういったところまで行き届いてはいないので、そういったところに対して本当はやらなくてはいけないのではと思います。

その企業への導入自体、かなり難しい話かとは思いますが・・・

今後法改正により、管理する側が意識をしなくてはいけない事柄がどんどん増えてくるかと思います。会社の成長とともにリスクもついてきます。

そのリスクを恐れていては会社の成長はできないとお思いになる経営者もいらっしゃるかと思いますが、リスク対策もしっかりと行い、万が一起きてしまった場合、いかに迅速に対応していくことが経営者や管理者にとって必要なことかと思います。

≪お知らせ≫

ストレスチェック制度の対象になっている企業様へ、取扱保険会社のグループ会社による『ストレスチェック法制化対応ツール』のご案内をするが可能です。

役員様や従業員様のケガに対する保険と使用者への賠償責任の保険のセットで加入した場合、ツールを無料で提供できる保険もご用意しております。

詳しくはお問い合わせフォームからご連絡下さい。

民間の介護保険加入にあたっての『ポイント』【埼玉・草加の保険代理店 サンクフル・アイ】

前回、介護保険の2015年8月改定の介護保険のことを書きました。

※前回のブログはこちら

収入によっては介護保険による負担額が1割から2割となるようで、介護保険を支払っている世代から見てみたら、実際自分が介護状態となった時には負担額はどうなってしまうのか、個人的な意見として不安に思います・・・

介護状態となった時の費用に対するリスクは民間保険でカバーはできます。しかし各保険会社、保障の範囲に違いがあります。

どれが正解というのは人それぞれかと思いますが、自分なりに加入するにあたってのポイントをまとめました。

要介護区分を確認する

各保険会社、保険金を受け取れる項目で要介護状態の区分で判断をする場合がほとんどですが、各保険会社バラツキがあります。区分については各自治体によりめやすとして出してはいますが、実際のところどの区分に認定されるかは自治体に申請をしないとわかりません。

仮にめやすとして出しているところも、もしかしたら何年か先にはめやすが変更される場合もあるかもしれません。

例えば要介護2の区分のめやすが今後改定で要介護1になる可能性も無くはないです。要介護3のめやすになってサービスの利用額が増えればいいのですが、悪くなる改定(改悪)も無くはないのかなと思います。

保険会社もそれに連動して保険金の支払基準を設けているところもあるのですが、今後の情勢を考えて保険会社『所定』の基準を設けている民間介護保険もあります。

これにより今後要介護認定区分のめやすが悪くなってしまった場合(めやすが要介護2だったものが要介護1に変更される)でも、所定の項目に認定された場合は保険金を受け取れる保険もあります。

- 要介護区分がいくつの場合で保険金を受け取れるのか

- 要介護区分に該当しなかった場合、保険会社所定の項目に当てはまれば保険金を受け取れる保険か

という点がポイントかと思います。

保障の期間一生涯か期限付きか

このブログをご覧になっている方の中には、もしかしたら介護についての保障の話を受けている方もいらっしゃるのかもしれません。

正直介護の話を聞くと先の話と思ってはいませんでしょうか?若い方は特にイメージが湧かないと思います。

民間の介護保険に加入されている方、どんな保障内容でしょうか?もしかしたらその介護保険、何かの終身保険に特約でなんとなくつけてはいませんか?

最近よく保険の見直しということでご用命を受けることが多々あります。本当にありがたいお話なのですが、保険証券を拝見すると介護保険が特約でついている契約を目にします。

保険料は若い時に入ったのかその特約自体は安いのですが、特約の内容を見てみると60歳までの期間までしか保障されておらず、それ以降は更新契約をうることになりますがその分年齢も加算されて保険料もかなりの割高となります。

介護保険の特約が決して悪いと言っているのではないのですが、介護になる方は60歳以降になる確率が高くなるため、60歳でもし満期となり更新が必要となる契約は見直しのポイントになるのではないでしょうか?

ですが、介護については不慮の事故の場合でも介護状態となることも考えられます。

公的介護保険は、第二号被保険者となっている方(40歳~64歳まで)は、介護保険を支払っているとはいえ、あくまで加齢に伴って生ずる心身の変化に起因する疾病で政令で定める特定疾病によって生じたものという名目で利用が可能となってます。

例えば交通事故によって介護状態となってしまった場合は対象外です。自動車との事故であれば自動車保険の対人賠償の補償でなんとかなるかもせれませんが、単純に転んで打ちどころが悪くケガによって介護状態となった場合は対象から外れます。

そういった場合に備えて期限付き(定期)の保険契約するのはアリかと思います。第二号被保険者の方は大半が現役で仕事をバリバリこなしている世代ですので、その稼ぎ頭の方がもし介護状態となってしまうと・・・

- 働けなくなった場合の収入減

- 介護に充てる費用

のことを考えないといけません。

介護は長い期間を要します。場合によっては一生涯見ないといけないこともございます。そうなるといくら貯蓄で賄っていくといっても限界があります。

平均寿命から考えて、高年齢者の方と比べて長く生きる第二号被保険者ですので、一生涯介護状態が続き平均寿命まで生きた場合、介護に充てる費用は相当なものとなります。

ですので、介護に備えて保険を考えるのであれば・・・

- 働いている時に万が一介護状態になった場合の保障

- 老後に備えての介護の保障

の2つについての保障を考えるべきだと思います。保険契約によっては2つの保険に加入することになるかとは思いますが、働き盛りの年齢までの期限付きの定期保険と、一生涯で保障を受けられる終身の保険になるかと思います。

加入年齢によって保険料がかかるかもしれませんので、どちらか一方の保障を重点的に加入するのもいいかと思います。

高齢化もますます進み、少子化の影響で介護サービスを利用する高齢者も増えてくるかと思います。

長生きが「リスク」と感じないよう、万が一の場合で「介護の費用」のことについても考えてみましょう。

2015年8月からの法改正で、人によって介護保険利用料が『負担増』になるかもしれません。【埼玉・草加の保険代理店 サンクフル・アイ】

現在、介護保険でサービスを受けている方、年金などの収入しだいで負担する割合が増えるのをご存知でしょうか?

あまりメディアで取り上げられていないかと思いますが、対象となる方にはかなり大きな問題となるかと思います。

若い方や長く生きていてずっと健康な方でも、長生きをすると体も衰え、もしかしたら身内やサービス業者の手を借りて生活することも考えられます。

参考になればと思います。

収入しだいで介護保険利用の負担が‘2割’に?

今回、介護保険法等で改定があったのがいくつかあります。

- 所得160万円以上2割負担

- 現役並み所得者の高額介護サービス費負担上限4万4400円

- 施設の居住費・食費補てん(補足給付)に単身1000万円、夫婦2000万円の資産要件

- 特養相部屋居住費市町村民税課税者は負担1日840円

の4つとのことです。

特に気になるのは1番の2割負担の部分かと思います。

65歳以上の人(第1号被保険者)で、合計所得金額が160万円以上の人(年金収入のみの場合、単身者で年収280万円以上、2人以上世帯で346万円以上)の利用料は、1割負担から2割負担に引き上げられるとのことです。

昨今、定年退職をしても諸事情によりアルバイトなど何らかの形で働いている65歳以上の方もいらっしゃいます。今までですともし介護状態になりサービスを受けることになっても1割負担で受けられたサービスが、収入が増えてしまったがために自己負担額増えてしまう恐れがあるのです。

例えばですが、要介護5の方が受けられるサービス範囲額が2015年7月現在で1か月あたり360,650円となっており、この1割を負担していたのですが、これが2割負担となり、仮に範囲内ギリギリで受けていた場合、1割ですと36,065円が2割となりますので72,130円となります。

普通のケガを治すのと介護はわけが違います、人によっては一生介護生活を余儀なくされる方もいて長い時間を要します。長ければながいほどこの改定は、人によってはかなりの負担増となります。

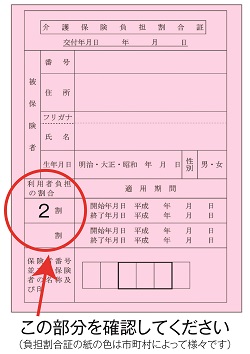

実際に2割となるのかどうなのかは、前年の所得が確定する6~7月に要介護認定者を対象に、各市区町村から1割か2割かの負担割合が記された「負担割合証」が交付されます。それで確認が取れます。

【イメージ】

他にもいくつかございますが、詳しくは自分もソースとして利用しましたこちらのサイトをご覧下さい。

8月から費用負担見直し 応能負担強まる

(シルバー産業新聞)

民間の『介護保険』ってどうなってるの?

少子高齢化によって『介護』というキーワードがメディアなどで取り上げられるようになりました。ブログを書いている自分も周りでも・・・

「親の介護どうしよう・・・」

「介護するかもしれないから親との同居を考えようか・・・」

「落ち着いたら購入した家に呼び寄せて一緒に暮らすつもり・・・」

なんていう言葉が飛び交うようになりました。

10代のころから知っていて今まで一度たりとも出てこなかった話でしたが、年を取ると考え方もこのように変わってくるのかもしれません。

一番気になるのは「誰が面倒を見るか」なのかと自分は思います。家族で面倒を見るのかそれともデイサービスなどの業者を利用するのか。

業者を利用するとお金もかかります。毎月の負担は介護状態によって増えてきます。長い期間介護状態となると負担の額も相当多くなります。

公的介護保険のおかげで負担は抑えられていますが限度というのもあります。

その負担を軽減するためにも介護に特化した民間の保険があります。

当保険代理店でも介護に特化した保険の取扱いはございます。もし聞いてみたい方はぜひお問い合わせフォームからお気軽にご連絡下さい。

(次回のブログで民間保険の選ぶポイントを書いていこうと思います。)

これからますます少子高齢化の波が押し寄せてくると思います。公的な部分でどこまでカバーができるのかは覚えておく必要があるかと思います。

自動車保険シリーズ 5.自動車保険に付帯される特約(オプション)について【埼玉:草加市の保険代理店 サンクフル・アイ】

自動車保険のシリーズ、今回がひとまず最終回となります。

これまでお伝えした補償(対人・対物、自分のケガや車両)は、各保険会社が用意している自動車保険は、選んだ補償内容によって異なる場合がございますが、どれも同じような補償となっており、一見するとどこの保険会社を選んでもさほど補償に大差がないものかと思われます。

ですので、自動車保険を選ぶポイントと致しましては・・・

・迅速な事故対応 や保険金支払

・レッカー搬送などのロードサービスが充実しているか

・付帯できる特約(オプション)が自分が必要としているものがあるか

というところも見てご判断いただけたらと思います。

どうしても保険料だけに目がいきがちですが、せっかく加入をするのですから補償内容もちゃんと理解をして加入しないと、いくら保険料を抑えて加入ができても結局は無駄な保険料を支払うことになるので調べておきましょう。

今回のブログでは『ロードサービス』と付帯できる特約について書いていこうと思います。

自動車保険にある『ロードサービス』とは

よく自動車保険にあります『ロードサービス』。事故はしたことはないけれど、故障をして整備工場までレッカー搬送をしてもらったり、ガス欠で燃料を持ってきてもらったり経験がおありの方もいらっしゃるかと思います。

基本無料の『ロードサービス』ですが、レッカー搬送の距離やガス欠時の燃料提供の回数も各社バラバラです。

特にレッカー搬送は『距離』で書いてある場合と『1回の利用料金』で書いてあるところがございます。そして距離でも、保険会社の指定工場へレッカー搬送をした場合は搬送距離は無制限なんていうところもあり、判断に迷うかと思います。

ここでポイントと思われるところは『1回の搬送距離』と『指定工場への搬送距離無制限』かと思います。

この2つのポイントは、もし遠方へドライブをした時に活きてきます。1回の搬送距離は長い方がもちろんいいですが、指定工場への搬送距離無制限につきましては、場合によっては事故現場から最寄りの指定工場を言われることもありますが、実際の事故をした場所にそもそも指定工場が無い場合もあります。

『指定工場への搬送距離無制限』と謳っている保険会社には、指定工場MAPを掲載している保険会社もございますので、そちらを見てご判断していただくといいかと思います。

他にもロードサービスのひとつ『バッテリーあがり』からの復旧作業も回数制限がある保険会社もございます。事故や故障の際はこのロードサービスがどれくらい充実しているかにもよってきます。自動車保険にご加入の方、ぜひ一度ロードサービスにも注目してみてください。

特約(オプション)について

自動車保険には様々な特約(オプション)があります。

主観が入りますが、おすすめしている特約は以下のものです。

※対物賠償で支払う保険金が、時価額の超過してしまった分を補償する特約

対物の保険は、相手側に支払う保険金は時価額までしか支払えません。もし相手側の自動車が仮に30万円の時価額だった場合、修理額が50万掛かった場合は、相手側に支払う対物の保険金は30万円となり、残りの20万円は支払対象にはなりません。

このような場合になった場合でも、上限までの範囲内(大半が50万円まで)であればその分を追加して相手側へ支払うことが可能な特約です。

※弁護士費用のを補償する特約

相手側へ賠償請求するために利用した弁護士費用を補償します。(大半が300万円まで)

弁護士が登場する事案は、ほとんどの場合相手側との事故対応になんらかの不都合なことが起きています。

例えば「相手側が自分のケガの治療費や車両の修理費を支払ってくれない」「事故の相手が全く動いてくれない」など、お互いが事故解決に向けて動いていれば問題ないかと思いますが、もし動いてくれない場合は被害を受けている方は何も受けられない状態になってしまいます。

そういった場合、1つの方法として弁護士の方と一緒に動くことも選択肢の中にあるかと思います。そういった場合にかかった費用を補償する特約です。

※日常生活の賠償責任を補償する特約

賠償責任を負うのは何も自動車に乗っている時だけではございません。

例えば「相手のモノや売り物を壊してしまった」「ぶつかって相手にケガを負わせた」などで相手側から賠償請求をおうハメになった場合です。

そのような日常生活に起こり得る賠償責任の補償をするのがこの特約です。

「個人賠償責任●●●」という文言が書いている保険会社が多いかと思います。昨今、自転車事故に対しての補償を言われるお客様が多くなりましたが、この補償と自転車に乗っている時の自分のケガの補償がセットになった「自転車保険」に加入する方が急激に増えました。

実は新たに加入をしなくても、欲しい補償によっては自動車保険の特約だけでカバーできてしまう場合があります。もしかしたらその部分がダブって加入しているために保険料のムダが発生している場合があります。

保険会社によっては、自動車保険にある相手側への『示談交渉サービス』が付いていることもありますが、このオプションの範囲が自分ひとりなのか家族全員含まれているのかは保険会社によって違いがあるようですので、詳しくは保険会社か保険代理店へ問い合わせてみることをお勧めします。

他にも、自動車の中に収納されている携行品を補償する特約や、事故時にレンタカー費用を出してくれる特約など、保険会社によって様々な特約がございます。

冒頭にも書きましたが、保険料の安さだけを見るのではなく、自分が必要と思われる補償が特約(オプション)も含みで入っているかどうかも併せてみていただけたいと思います。

対人賠償保険のブログはこちら

対物賠償保険のブログはこちら

人身傷害のブログはこちら

車両保険のブログはこちら

.png)